新NISAスタートから半年が過ぎようとしている。これまでの運用成績は概ね良好とみられるが、日米欧金融政策が転換期にあるうえ11月には米大統領選挙も控える。地政学リスクが再び市場を揺さぶる可能性も否定できない。株式市場のボラティリティ(変動率)は高い状態が続きそうだが、一般の長期投資家はどのように振る舞えばよいのだろうか。過去データで検証した。

長期では上昇も、短期的には乱高下を繰り返した

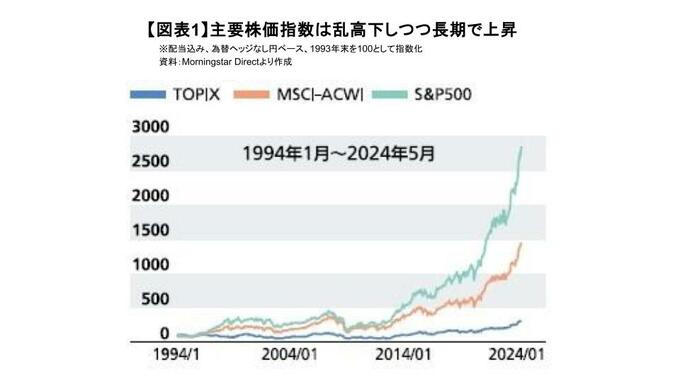

はじめに、主要な株価指数(配当込み)の長期パフォーマンスを確認しておこう。1994年1月~2024年5月の30年5ヶ月間でTOPIX(東証株価指数)は約3.2倍(年率リターン3.9%)、MSCI-ACWI(全世界株式)は約14.5倍(同9.2%)、S&P500は約28.5倍(同11.6%)になった。

長期では上昇したものの、ITバブル崩壊(2000年)、リーマンショック(2008年)、チャイナショック(2015年)、コロナショック(2020年)のときは株価が大幅に下落した。ほかにも短期的に株価が急落する場面は何度もあった。反面、アベノミクス初期や24年1月~2月のように短期間で大きく上昇したことも数え切れないほどある。

分析対象とした365ヶ月のうち、1ヶ月間に10%以上上昇または下落した月数を数えると[図表2]、10%以上上昇した月は3指数とも10回以上、10%以上下落した月は7~11回だ。

ちなみに現在の日経平均株価を3万9,000円として、これが10%上昇すると4万2,900円だ。24年3月につけた史上最高値4万888円(終値ベース)を2,000円以上も上回る。1ヶ月間で10%の上昇がどのくらい大きいかイメージが湧くだろう

過去の急落や大相場の騰落率は?

今後も長期的な上昇は期待できても短期的には乱高下を繰り返すのが株価指数の特性なので、長期の投資家といえども「急落を避けたい」のと同時に、「大相場(急上昇)を取り逃したくない」と考えるかもしれない。

では、過去の急落や大相場の騰落率はどのくらいだったのだろうか。1994年1月~2024年5月の365ヶ月のうち、各指数の下落率が大きかった5ヶ月(ワースト5)と上昇率が大きかった5ヶ月(ベスト5)を図表3に示す。

下落率が最も大きかったのは3指数共通で、リーマンショックで株価が急落した2008年10月だ。いずれも下落率が20%を超え、ヘッジファンドなど投資のプロから初心者まで多くの投資家が株式を“投げ売り”した様子がうかがえる。2位から5位までの下落率も全て10%超だった。やはり急落を避けたいと誰もが思うだろう。

一方、上昇率が最も大きかった時期は指数によって異なるが、上昇率は12%~13%程度で、5位までも全て11%超の上昇だった。月間11%超は先ほどの日経平均の例よりも高い上昇率で、このような大相場は取り逃したくない。