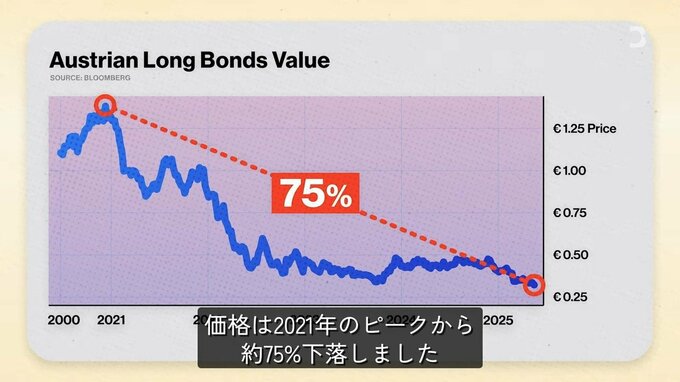

長期債バブルの終焉 ピーク時から75%下落する超長期債も

パンデミック以前、インフレが低く抑えられていた時代には、長期債は投資家にとって魅力的な存在でした。

特にヨーロッパや日本の多くの債券がほぼゼロ金利、あるいはマイナス利回りだったため、投資家はまともな利回りを求めて長期債に殺到しました。

50年や100年といった超長期債の需要も高まり、オーストリアやアイルランドのような国々は100年債を発行し、歴史的に低い資金調達コストを長期にわたって固定することに成功しました。

投資家も、短い満期の債券よりも高い利回りが得られるため、これを歓迎しました。

しかし、この長期債ブームは、「インフレが低いまま推移する」という前提の上に成り立っていました。

2021年から2022年にかけてインフレが急騰すると、この前提は崩れ去り、長期債の価格は劇的に下落し、利回りは急上昇しました。

かつては人気を博したゼロ金利に近い長期債は、金利が上昇するにつれて問題を抱えることとなったのです。

その象徴的な例が、欧州で最も長期の債券であるオーストリア100年債(2120年満期)です。

この債券の価格は、2021年のピークから約75%も下落しました。

これは、ミーム株や暗号通貨で見られるような極端な価格変動であり、通常は安定している政府債券市場では異例の動きです。

そして、いまや長期債の価格が完全に横ばいになったことは、そのような資産に対する投資家の需要がほとんど消滅してしまったことを示唆しています。