(ブルームバーグ):東証グロース市場250指数(旧マザーズ指数)は2024年も下落し、年間で過去最長の4年連続安となることが濃厚だ。株式流動性の低さに加え、上場前の成長企業を支援する投資家が少ないなど日本の新興市場が抱える課題を浮き彫りにしている。

グロース250の年初来パフォーマンスは23日時点でマイナス11%。4年連続で下げれば、ブルームバーグのデータでさかのぼることができる2000年以降で最長となり、主要株価指数の東証株価指数(TOPIX)の15%高を大きく下回る。中国と韓国の新興市場指数チャイネクスト(創業板)、コスダックとそれぞれの国の主要指数とのパフォーマンス比較でも劣る。

市場関係者の間では、国内新興市場の参加者不足や日本銀行が追加利上げの時期を引き続き探る中、相対的に財務が脆弱(ぜいじゃく)な成長途上の企業が多いため、25年もグロース250は弱い値動きが続くとの予想が多い。

アイザワ証券投資顧問部の三井郁男ファンドマネジャーは「成長性よりもIPO(新規株式公開)が目的の企業がまだある」とし、「投資で成長を加速させる企業は一握りしかない」と見ている。時価総額が小さ過ぎて流動性が低く、利益が出ていない企業が多いなどのリスク踏まえると、あえて投資する魅力は乏しいと言う。

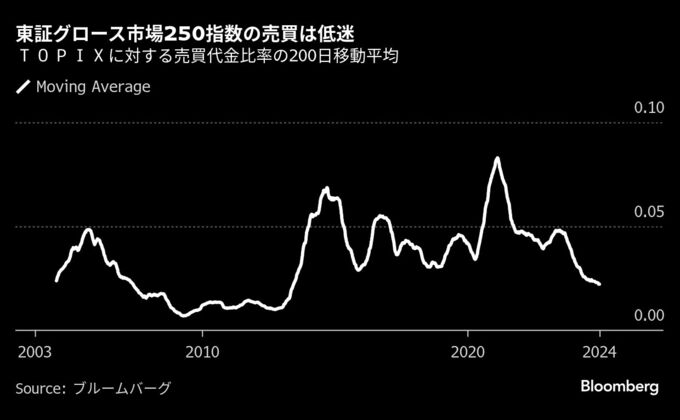

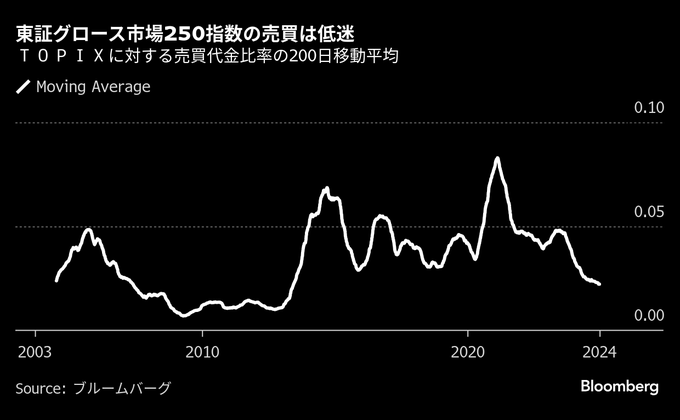

実際、流動性は従来よりも低下しており、グロース250のTOPIXに対する売買代金比率(200日移動平均)は11年ぶりの低水準だ。日本取引所グループの資料によると、流通株式比率が50%未満の企業はグロース市場で6割超と、3割程度のプライム市場よりも多い。グロース250銘柄の加重平均後1株当たり利益も19年にマイナスに転じて以降、足元まで赤字が続く。

企業やベンチャーキャピタルなどの投資家が上場を急いでしまう背景には、創業後期のスタートアップに投資する日本でのプレーヤー不在を指摘する声もある。

未上場株にも投資する公募投資信託の運用を始めたFundnoteの川合直也最高投資責任者(CIO)は、上場株と未上場株を横断的に扱うクロスオーバー投資家が少ないため、「IPOでしか資金調達ができない企業がある」と指摘。結果的に上場後に成長が鈍化する例が散見されると話す。

とはいえ、グロース市場銘柄への投資は大きなリターンを得る可能性がある点も事実だ。三菱UFJアセットマネジメントの友利啓明エグゼクティブファンドマネジャーは、グロース市場は「玉石混交で、それも含めて評価される市場」であり、期待できる個別銘柄を引き当てることに注力することが自然だとしている。

英資産運用会社のベイリー・ギフォードで日本の小型株投資を統括するプラビーン・クマール氏は、ライフネット生命保険などへの投資を例に「正しく銘柄選定ができれば中小型株が持つアップサイドは圧倒的に大きい」との認識だ。成長性の高い次世代の事業を手がける銘柄が「見たことのないような低いバリュエーションで取引されている」と言う。

ただ、日銀が見通しに沿って経済や物価が推移すれば、金融緩和度合いを調整すると明言していることは新興企業の重しとなりそうだ。野村アセットマネジメントの石黒英之チーフ・ストラテジストは、金利の上昇が「財務基盤の弱い新興企業の圧迫となりかねない」とし、米国と違い日本では上場時の株価がピークとなるケースが多く、「上場後の成長ストーリーが見えないと投資の期限は短い」と述べた。

もっと読むにはこちら bloomberg.co.jp

©2024 Bloomberg L.P.