(ブルームバーグ):ブラックロックなど米運用会社の債券ファンドマネジャーは、経済動向の予想外の変化で金融政策の道筋が再び狂っても有効とみられる取引戦略に賭けている。

米連邦公開市場委員会(FOMC)は16、17両日に開いた定例会合で、9カ月ぶりとなる利下げを決めた。ただその直前の相場上昇は既に堅調なリターンをもたらし、米国債市場は年間ベースで、コロナ禍に政策金利をゼロ近くまで引き下げた局面以来の高い上昇率を記録した。

しかし17日の会見でパウエル米連邦準備制度理事会(FRB)議長は、雇用市場の弱さとインフレ加速リスクのバランスを取る必要性を強調した。

これを受け、不確実性を乗り切る上で有効と実証されてきた戦略、すなわち中期債の購入に対して信頼が強まった。中期債の保有で米国債の金利収入が得られる一方、経済見通しの急変による価格変動の影響は相対的に受けにくい。

ソーンバーグ・インベストメント・マネジメントのポートフォリオマネジャー、クリスチャン・ホフマン氏は「長期的には景気は減速し、金利も低下する可能性が高い」と述べた。ただ、「データの変化から連邦準備制度の対応を単純に想定するのはますます難しくなっており」、不透明感が強いと指摘した。

連邦準備制度が再び利下げに動いた背景には、トランプ大統領による貿易戦争の影響に企業が備える中、ここ数カ月に雇用の伸びが著しく鈍化したことがある。ただ、経済の他の分野は底堅さを見せており、関税引き上げは、既に目標の2%を上回っているインフレを再加速させかねない。

パウエル議長は会見で今回の0.25ポイント利下げをリスク管理の一環と位置づけた。また、連邦準備制度が公表した最新の四半期経済予測で年内にさらに2回の追加利下げが示されたものの、状況を「会合ごとに判断する」と説明した。この発言で、より積極的な利下げを予想していた期待が市場の一部で後退し、米国債利回りは週末にかけて全般的に上昇した。

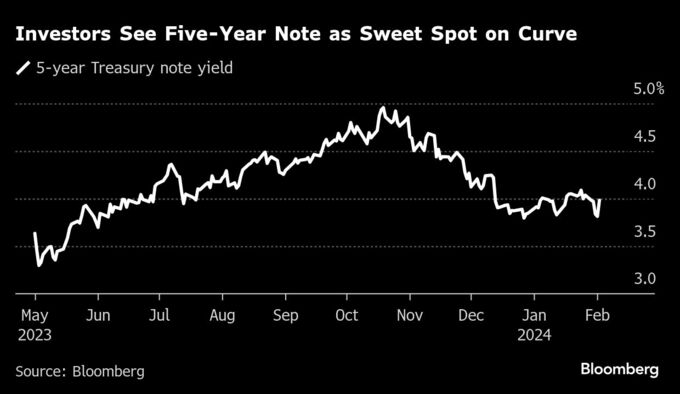

ブラックロックのグローバル債券部門副最高投資責任者(CIO)、ラッセル・ブラウンバック氏は、今の市場環境では、利回り曲線のベリー部分に当たる償還5年前後に注目するのが有利だと指摘した。このゾーンは今年、最も好調な部類に入っている。ブルームバーグの5-7年債指数は約7%上昇し、市場全体の5.4%上昇を上回った。「ベリーはスイートスポットだ」と同氏は述べた。

こうした戦略は、インフレ再加速や予想を上回る経済指標で連邦準備制度が方針転換するリスクについて一定の緩衝材となる。連邦準備制度が公表した最新の金利見通しは今後2回の会合で利下げし、2026年と27年にはそれぞれ0.25ポイントの追加利下げを見込む内容で、先物市場が織り込む水準より控えめだった。

モルガン・スタンレー・インベストメント・マネジメントのポートフォリオマネジャー、アンドリュー・シチュロウスキ氏は、市場の現行の織り込みは連邦準備制度の予測より正確かもしれないと指摘。雇用市場の下支えを優先し、利下げを継続すると予想され、その場合、米国債相場はさらに上昇する余地があるという。

同氏は「ラリーの一部は逃したが、まだ上値余地はある」と顧客に伝えていると説明。「今は銘柄の選別力が問われる市場だ」と話した。

原題:Bond Traders Lean Into ‘Sweet Spot’ Amid Doubts About Fed’s Path(抜粋)

(9段落目以降に市場関係者のコメントなどを追加して更新します)

--取材協力:Ye Xie.もっと読むにはこちら bloomberg.co.jp

©2025 Bloomberg L.P.