(ブルームバーグ):東京地下鉄(東京メトロ)は15日、新規株式公開(IPO)に伴う売り出し価格を仮条件上限の1200円に決定したと発表した。売り出し総額は3486億円となる。旺盛な需要に支えられ、日本では過去6年で最大のIPOとなる。

東京メトロは仮条件を1100-1200円としていた。発表によると、仮条件に基づいて国内外の機関投資家などを中心に需要を積み上げるブックビルディング(需要申告)を実施したところ、申告された総需要は売り出し株数を十分に上回る状況で、相当数が仮条件の上限価格であったという。上場は23日を予定している。

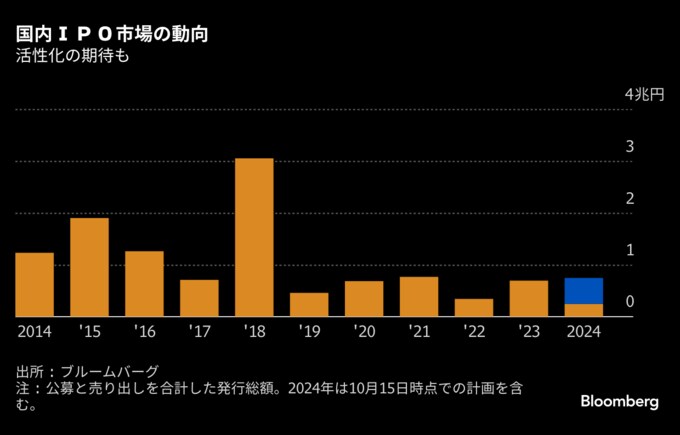

売り出し価格に基づく時価総額は約7000億円。ブルームバーグがまとめたデータによると、売り出し総額と時価総額はいずれも2018年に上場した携帯キャリアのソフトバンク以来の大きさとなる。政府は保有株の売却で得た資金を、東日本大震災での復興債の償還費用に充てる。

東京メトロは配当性向40%以上を掲げる。今期(25年3月期)の1株当たり配当金は40円を計画。1株1200円で計算した配当利回りは3.3%。15日終値ベースではJR西日本の2.6%やJR九州の2.2%を上回り、TOPIXを構成する鉄道銘柄と比べて最も高い水準となる。

GCIアセット・マネジメントの池田隆政シニア・ポートフォリオ・マネジャーは、売り出し価格が仮条件の上限となる可能性が高いと見込んでいた。魅力的な配当に加えて、業績への安心感もあり「債券のような感覚で買える銘柄だ」と指摘する。

需要旺盛

複数の関係者によると、9日時点で海外分は長期で資金を運用する機関投資家から売り出し株数を数倍上回る需要を集め、売り出しの8割を占める国内向けの需要についても売り出し株数を満たした。

ブルームバーグのデータによると、24年の国内IPOによる公募・売り出しを合わせた発行総額は15日時点で2400億円超。東京メトロや年内に予定されている案件を含めると7000億円を超え、23年の実績を上回る見通しだ。

いちよし証券・投資情報部の宇田川克己氏は、東京メトロ以降も大型のIPOが見込まれるとして「成功体験が続けば市場が活性化するのではないか」との期待を示した。

現在、東京メトロ株は政府が53.4%、東京都が46.6%を保有するが、上場に合わせて5割の株式を売り出す。そのうち個人投資家を中心とする国内向けが2億3240万株、機関投資家を中心とする海外向けが5810万株となる。売り出し後の比率は政府が26.7%、東京都が23.3%。特定の投資家に株式を売る「親引け」も実施し、「東京メトロ従業員持株会」が2%を保有する。

ジョイント・グローバル・コーディネーターは野村証券、みずほ証券、ゴールドマン・サックス証券が務める。国内売り出しの主幹事にはこれら3社に加えて、三菱UFJモルガン・スタンレー証券も加わる。引受証券会社はSMBC日興証券や大和証券、SBI証券などを含めた34社が担う。

(東京メトロの発表内容などを追加して記事を更新します)

--取材協力:Julia Fioretti、Dave Sebastian.もっと読むにはこちら bloomberg.co.jp

©2024 Bloomberg L.P.