(ブルームバーグ):最近の大幅な債券相場変動に耐えてきたトレーダーが、14日の米消費者物価指数(CPI)発表に向け大幅上昇への賭けに動いている。

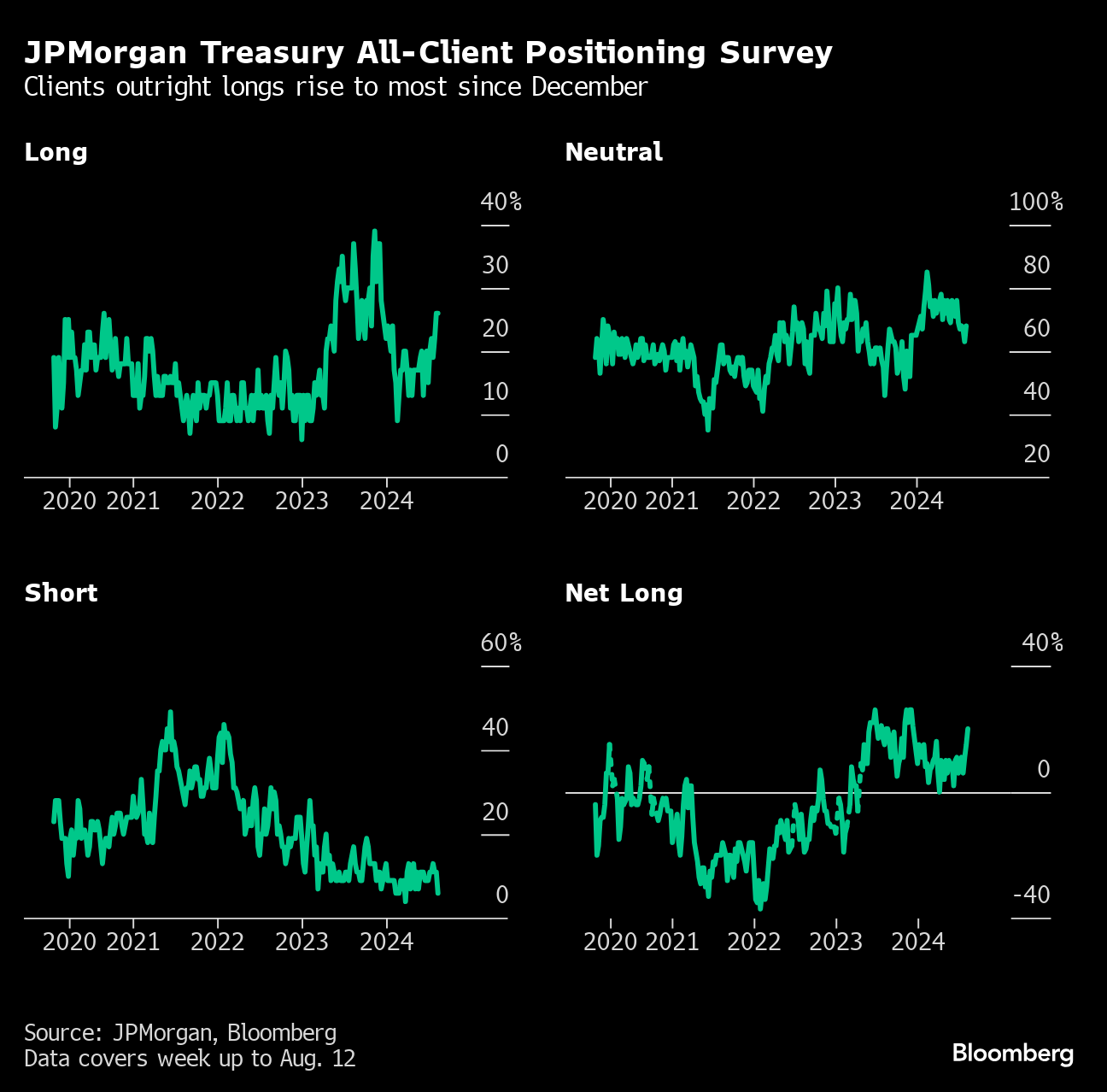

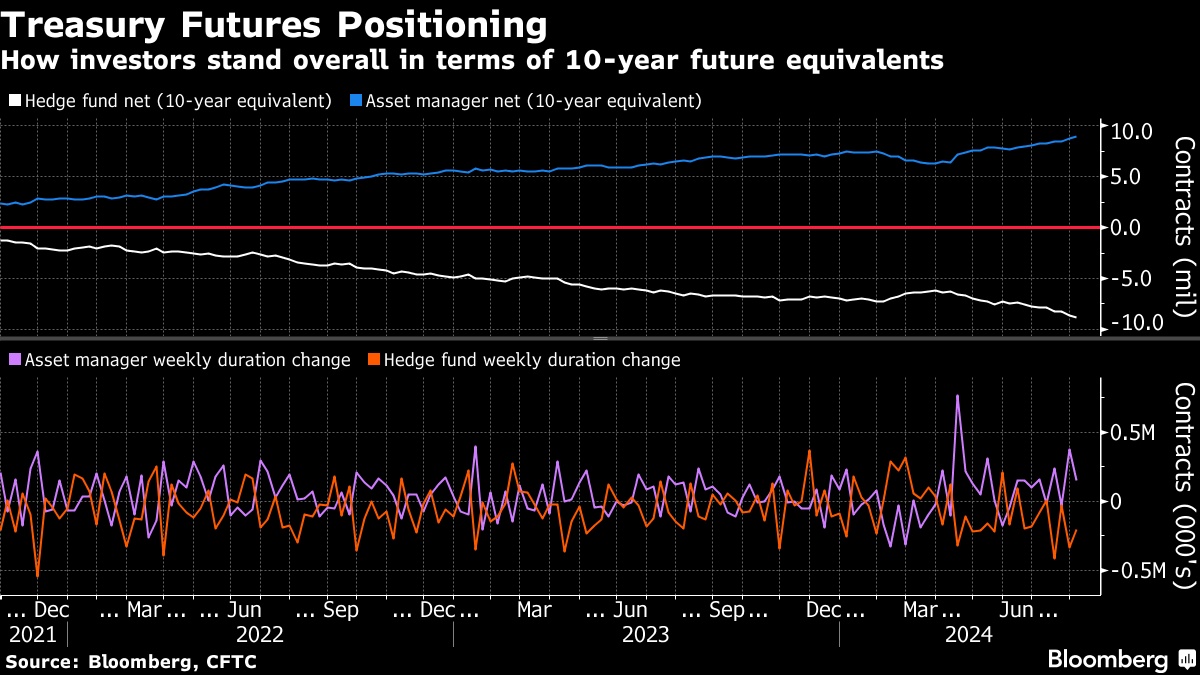

米国債相場は先週初めに急上昇した。幅広い市場動揺と、景気軟化で米金融当局が積極的な利下げを余儀なくされるのではないかとの懸念増大が発端だった。その後、より極端な強気ポジションの一部は解消されたが、市場は「戦術的にも構造的にもなおロングだ」とシティグループのストラテジスト、デービッド・ビーバー氏は語る。

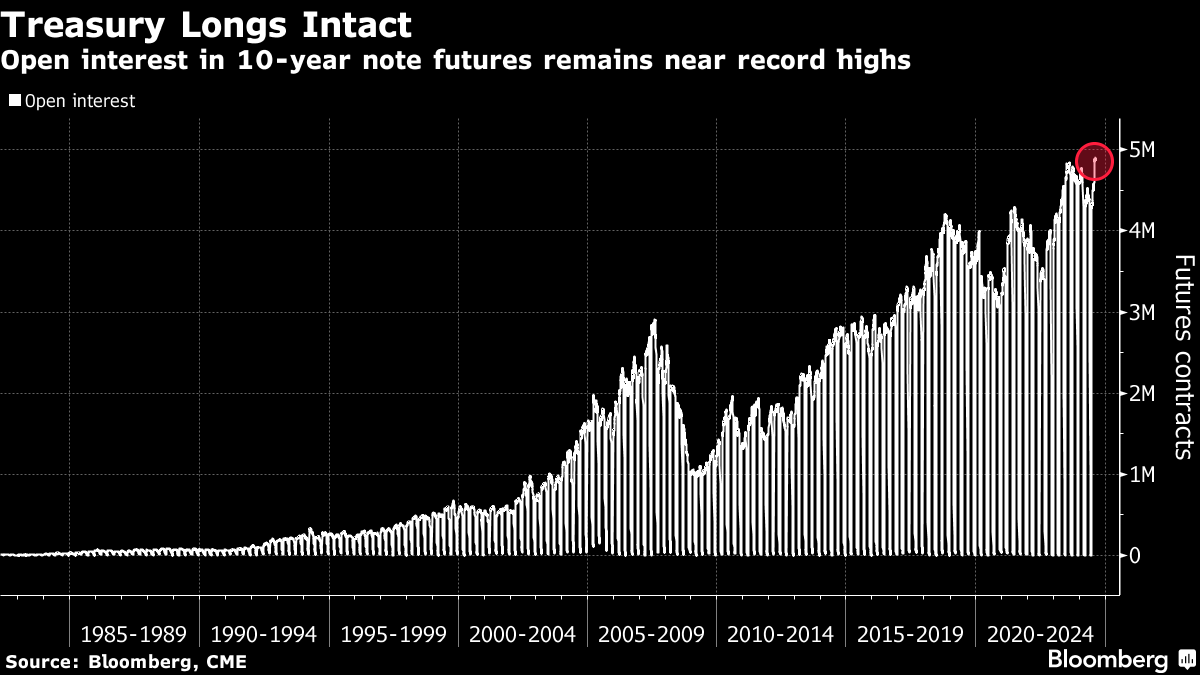

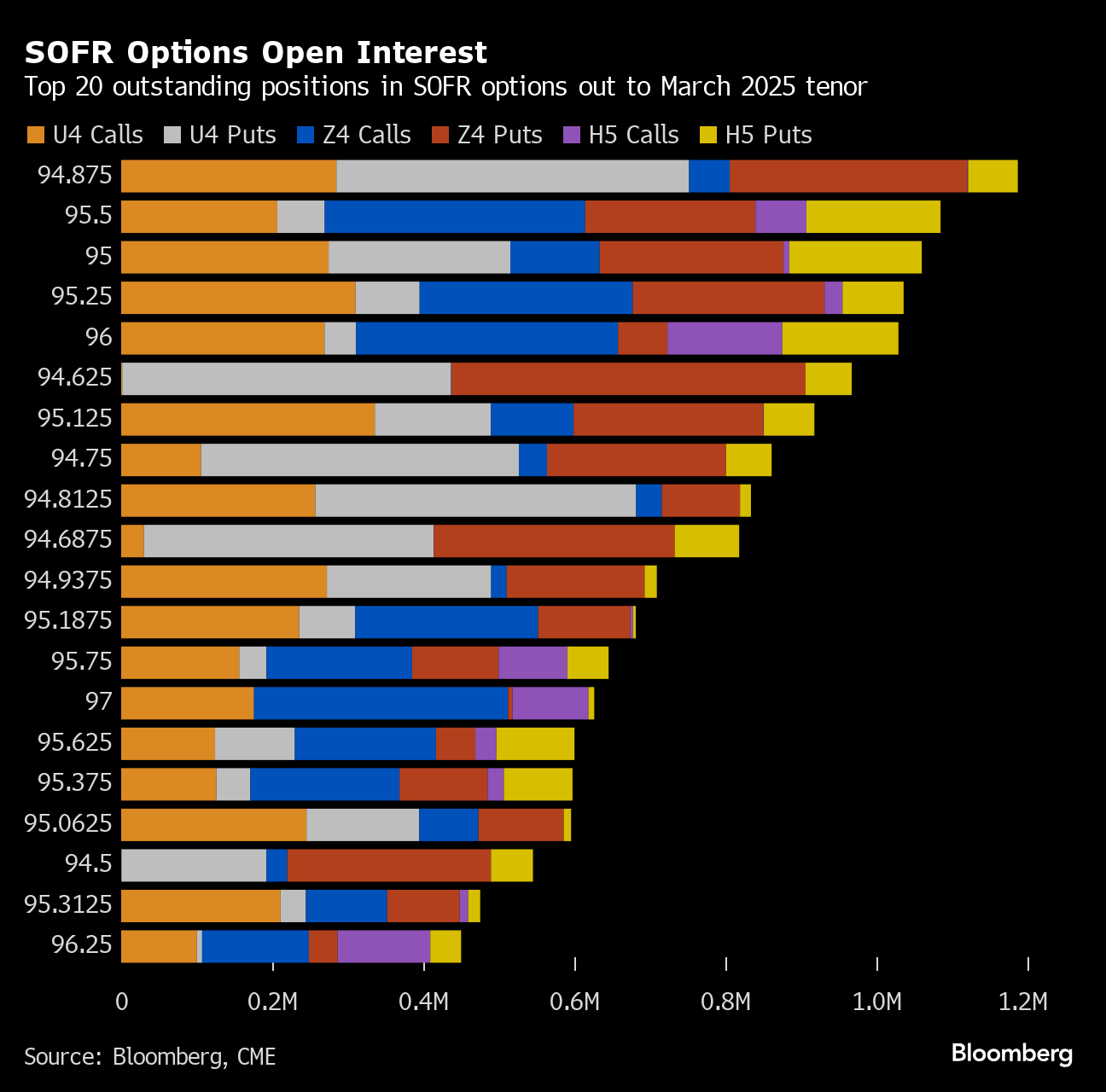

先物トレーダーが負うリスクの程度を示す建玉(未決済約定)はここ数回のセッションで、一部のテナー(期間)について増え始めた。これはさまざまな期間の米国債で積極的な手じまいが行われた後、新たなロング・ポジションが積み上がる状況と一致する。

一方、現物市場を見ると、JPモルガン・チェースが13日に発表した米国債顧客調査で、ネットロングポジションが昨年12月以来の高水準に達したことが示された。

13日の米国債相場は全般に上昇した。7月の米生産者物価指数(PPI)の伸びが市場予想を下回り、米当局が来月、金融緩和を開始できるほどインフレが抑制されていることが新たに示された。14日発表のCPIはそれをさらに裏付ける内容になると予想されている。

ドイツ銀行の米国担当チーフエコノミスト、マシュー・ルゼッティ氏は13日、PPI発表後にブルームバーグテレビジョンに対し「市場はかなりハト派寄りに傾いている。インフレ率が軟調な数字となり、米当局による利下げ開始が可能になると予想している」と語った。

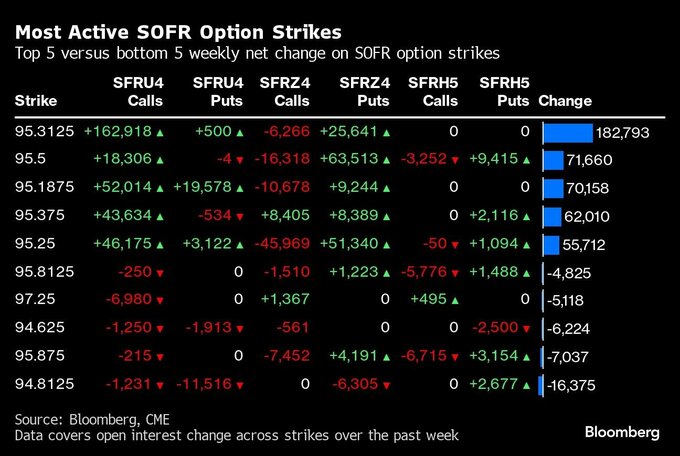

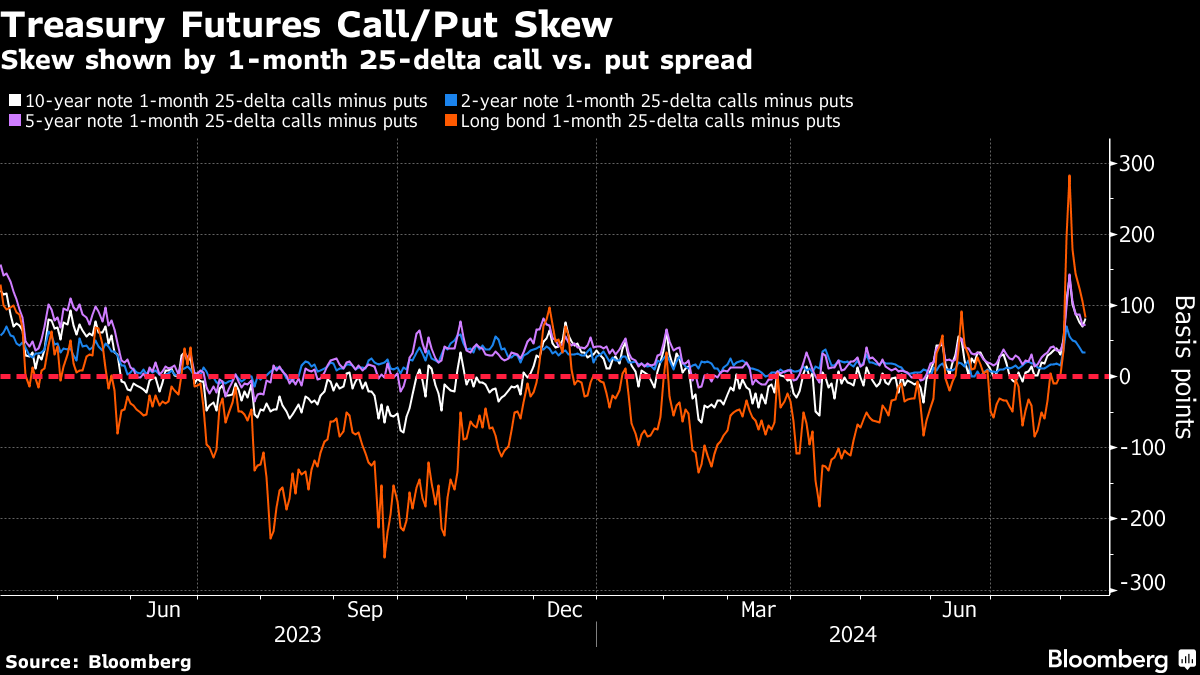

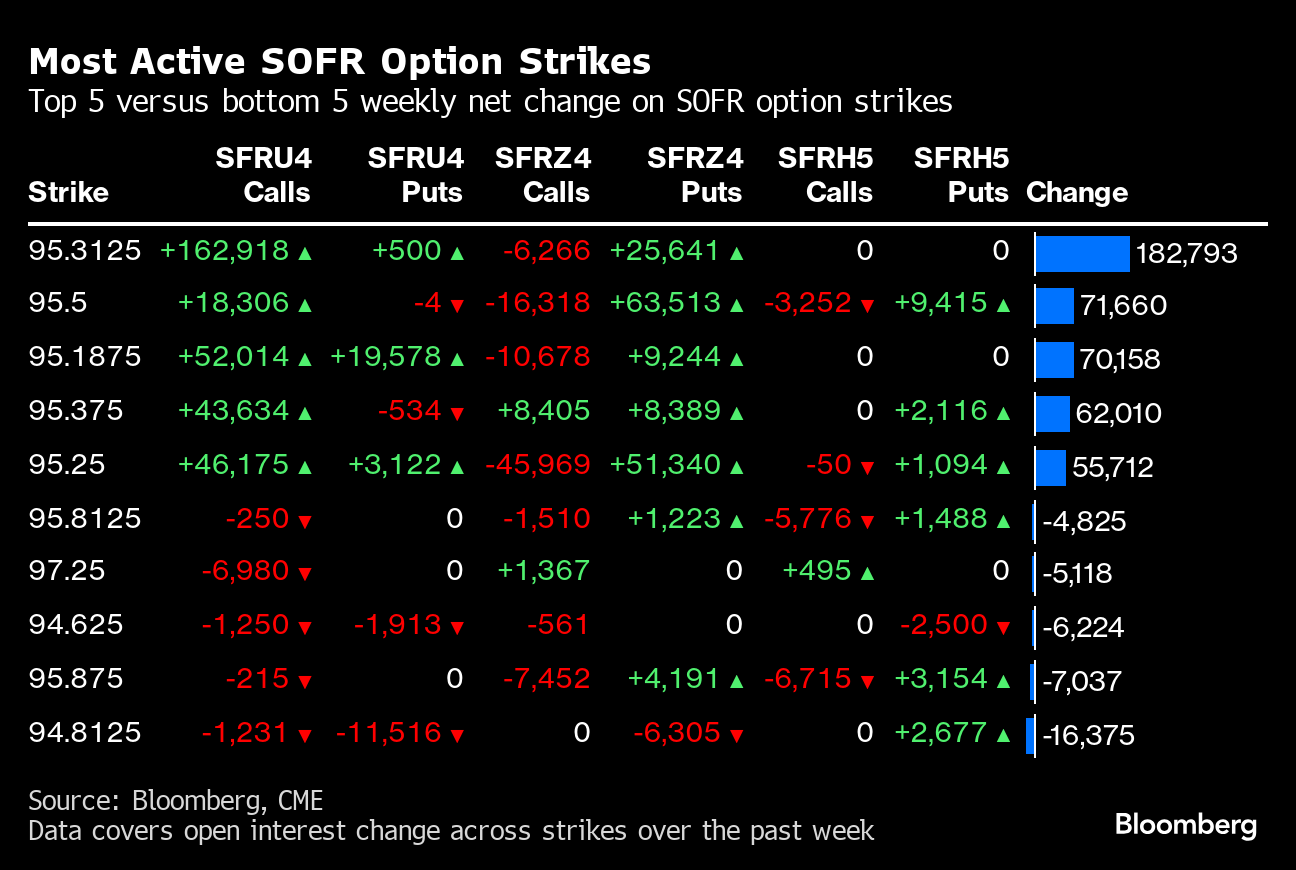

米国債オプション市場では先物市場と同様、極端な水準からは後退しているが、利回り低下予想がなお健在であることがポジションからうかがわれる。いわゆるオプションのスキューに基づくと、トレーダーは向こう数日間の債券相場について、下落より大幅上昇の方が可能性として高いことに賭けている。

米政策金利に関しては、9月の0.25ポイント利下げが完全に織り込まれており、0.5ポイント利下げを想定する向きもある。

原題:Bond Traders Are Set for Rally to Extend as CPI Test Looms(抜粋)

(6段落目以降を追加して更新します)

--取材協力:Michael Mackenzie.

もっと読むにはこちら bloomberg.co.jp

©2024 Bloomberg L.P.