(ブルームバーグ):足元で再び円安傾向が強まっている。日本の政策当局者の懸念が高まる領域に入りつつあり、市場参加者も神経を尖(とが)らせて動向を注視している。

円安により、日本は外国人にとって割安な旅行先となり、国内の大手輸出企業の利益が押し上げられている。一方、エネルギーや原材料の多くを輸入に頼る日本経済にとっては、円の下落がコスト上昇を招き、家計へのインフレ圧力を強めるほか、内需型企業の収益悪化につながっている。

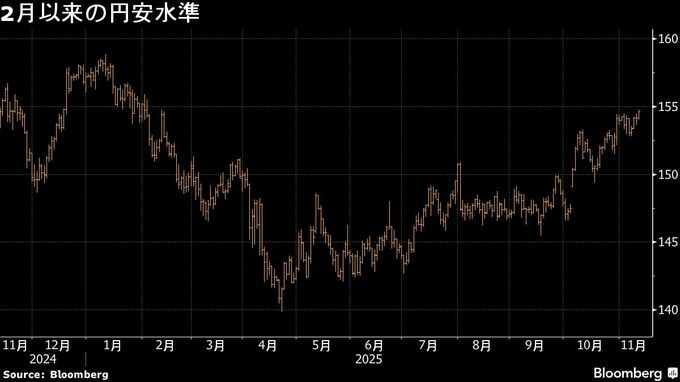

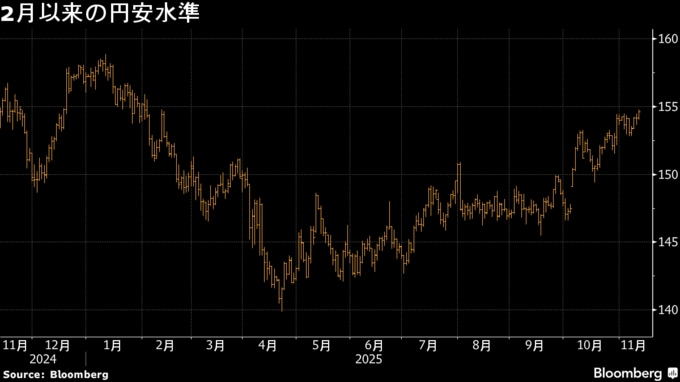

12日の円相場は対ドルで154円台後半と、2月以来の円安水準に下落。米国の政府機関再開への期待や株高がドルを支えている。円安の進行について片山さつき財務相は国会で、「足元は一方的な急激な動きが見られる」と指摘。「マイナス面が目立ってきていることは否定できない」と市場をけん制した。

生活費の上昇は既に2人の首相が退陣する一因になった。新たに就任した高市早苗首相は、円安による物価高への対応に政府がより積極的であることを有権者に示す必要がある。ただ、利上げに消極的な高市氏の姿勢が円安を助長している。この流れが続けば、為替介入で円を支えるか、日銀に追加利上げを促すかの難しい選択を迫られる可能性がある。

さらなる円安を日本が避けたいと考える理由は他にもある。トランプ米大統領は繰り返し円安を批判し、為替レートが日本の製造業にとって不公正な優位性をもたらしていると主張している。ベッセント米財務長官は、日本政府が日銀に政策運営の裁量を認める意思が、為替相場の過度な変動を防ぐ上で鍵となると発信した。

それでも、日銀が再び利上げに踏み切るまでは、市場関係者は、日本政府が介入に動かない範囲で、円がどこまで下落するのかを見極めようとするだろう。

為替介入とは?

政府が円の過度で一方的な上昇や下落に歯止めをかける目的で外国為替市場に介入することを「為替介入」と呼ぶ。財務省が決定し、日銀が実務を担当する。

なぜ介入は重要なのか?

過去の事例を見ると、為替介入が行われた直後に円はドルに対し1時間で4-5円程度動き、それまでの相場の流れに賭けていたトレーダーに大きな損失を生じさせる。こうした急激な変動は、価格設定や支払い、為替変動リスクをヘッジする企業にとって悩みの種だ。

政府にとっても、自国経済の利益のために為替を操作しているとの批判を招きかねない。特に円売り介入は、輸出企業の競争力を高める有利な措置と受け止められることが多いため批判が強まりやすい。

口先介入とは?

市場の動きをけん制し、過度な変動を抑えるために通貨当局者が為替介入の可能性を示唆する発言を行うのが口先介入だ。財務省が最終判断を下すため、財務相や同省の通貨当局幹部の発言は市場参加者に強い警戒感を与える。

当局者は通常、警告の度合いを段階的に強める表現を使い分ける。「適切な措置」や「断固たる措置」といった言葉が出てくると、実際の介入が非常に近いことを示唆している。

日本の介入実績

為替介入は数年間行われないこともある。日本はこれまで主に円安を促すために巨額の資金を為替市場に投入してきたが、最近では逆に円買い介入を行っている。政府は2024年、過度の円安を抑えるために総額15兆円規模の資金を投じた。いずれも1ドル=160円前後の水準で実施されており、この水準が介入の目安になっている可能性がある。

ただ、日本は、為替レートは市場で決定されるべきだとする国際的な合意に基づき、介入はあくまで急激かつ無秩序な動きへの対応だと説明している。投機的な動きを抑制するため、政府は通常、介入の有無をすぐには明かさない。ただ、月末に財務省が介入額を公表している。

介入資金

円高に誘導するための介入資金は外貨準備から拠出されるが、その規模には限度がある。10月末時点で日本の外貨準備は約1兆1500億ドル。昨年の円買い介入の際は、米国債の一部を売却して資金を確保したとみられている。外貨準備の大半を占めるこの証券が、今後の介入余力を示している。

介入の有効性

為替市場における買い介入は、自国通貨の一方的な下落を容認しないという明確なメッセージを送る手段だ。だが、相場の基調を決める経済のファンダメンタルズの課題に取り組まない限り、効果は一時的にとどまる。

さらに、外貨準備は本来、重大な金融危機や予期せぬ事態に備えるためのものであり、為替相場を人為的に支える目的で用いるべきではないとされる。1国の単独介入では、相場の流れを根本から変える可能性は低いとみられるが、市場の環境が変わるまでの時間稼ぎにはなり得る。

介入への国際理解

日本の円買い介入についてはおおむね理解が得られている。米財務省は昨年6月、為替慣行に関する「監視リスト」に日本を再び加えたが、報告書では日本の為替政策は透明性があると評価しており、介入を深刻な問題とは見なしていない。トランプ大統領による円安批判を踏まえれば、円高に誘導する介入は容認される公算が大きい。

もっと読むにはこちら bloomberg.co.jp

©2025 Bloomberg L.P.