3月9日以降、下落傾向が続く日経平均株価。背景にあるのは、世界の銀行をめぐる動きです。アメリカの「シリコンバレーバンク」「シグネチャーバンク」が相次ぎ経営破綻し、スイスの「クレディ・スイス」は経営不安の広がりで株価が一時30%下落しました。一体、何が起きているのでしょうか。

なぜ経営不安に?世界の大手銀行「クレディ・スイス」

小川彩佳キャスター:

アメリカの銀行の経営破綻が相次ぐ中、今度はクレディ・スイス。なぜ経営不安に陥ったのでしょうか。

経済ジャーナリスト 後藤達也氏:

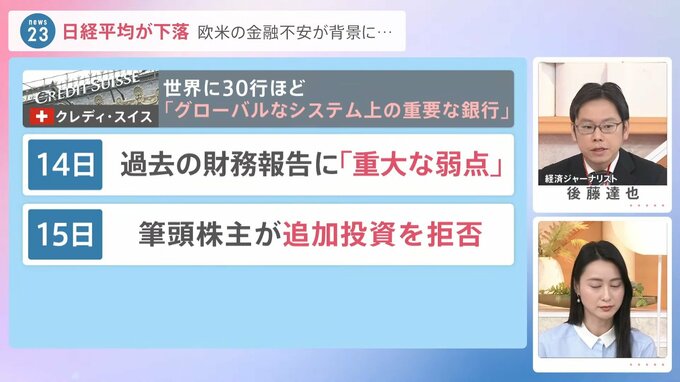

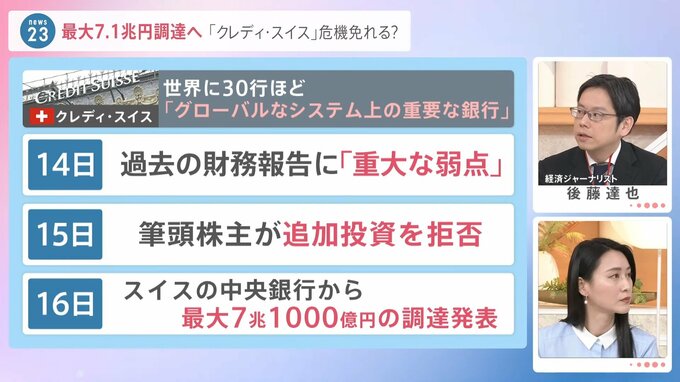

日本の方だと、ご存知ない方もいらっしゃるかもしれませんが、クレディ・スイスは非常に大きな金融機関で、世界の金融当局の中ではトップ30に入る、大きな影響力を持つ銀行です。

クレディ・スイスの経営不安は、アメリカの他の銀行破綻の話とはあまり関係がありません。元々2022年から経営不安というのは言われていまして、本業がなかなか芳しくなかったり、経営陣に不祥事もあったり、2022年の終盤からは預金も抜け出したりしていたということがありました。

ここ数日でなぜ急に注目が集まったかというと、14日に過去の財務報告に重大な弱点があったと公表、さらにその筆頭株主が追加投資には応じないというようなことを表明したという報道が伝わったことで、一気に経営不安が広がったということです。

最大7.1兆円調達へ「クレディ・スイス」危機免れる?

小川彩佳キャスター:

それほどの大銀行となると経営破綻した影響が大きいだろうということで、クレディ・スイスは、スイスの中央銀行から日本円で最大7兆1000億円を超える資金調達を行うと発表しました。これで破綻の危機というのは免れるのでしょうか。

後藤氏:

そうですね、結構大きな額なので、これだけ調達すれば、とりあえず当座の資金繰りは落ち着くのかなということで、この発表の直後、クレディ・スイスの株は上がりました。ただこれで、全て収まるかというとそういうわけではなくて、やはり預金を預けている人からの不安というのも全部払拭できるわけではないですし、場合によっては早めに預金を引き出しておこうという動きは消えないかもしれないので、その点ではまだまだ不安は残るというところもあるかと思いますね。

小川キャスター:

この一連の件を受けて、他の銀行にも広がっていくという可能性というのは?

後藤氏:

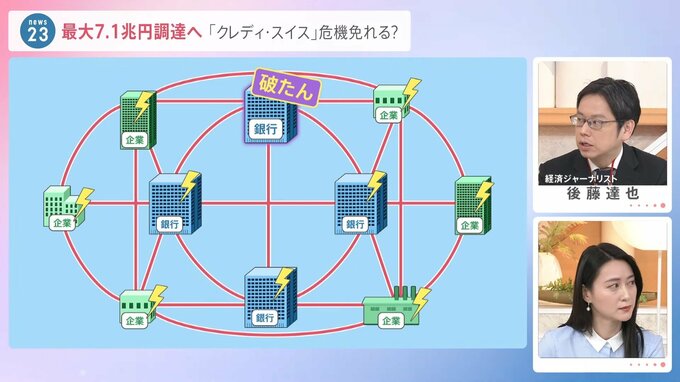

一般の企業だと、ライバル企業とあまり関係を持たないということもあったりすると思いますが、銀行というのはそれぞれの銀行の間でお金の貸し借りをしていたりとか、送金をしていたりしていて、非常に密接に繋がっているんですね。

かつ周りにいろんな企業があり、企業も複数の銀行を使っていたりしますので、仮に1つの銀行に何か大きな問題が起こった場合は、その銀行だけの問題ではなくて、ドミノ倒しのように他の銀行にも影響が出たり、企業にも影響が出たりするっていうことがあるんです。

これが歴史上一番大きな問題になったのは、2008年のリーマンショックです。リーマンブラザーズという大きな銀行が破綻したことによって、その銀行だけの問題ではなく、他の大きな銀行にも波及し、他の企業にも波及する。日本の金融機関はその時にリーマンブラザーズのようなリスクを取った行動はしていなかったのですが、結局、日本の経済にも大打撃が及んだっていうことがありました。

小川キャスター:

ここが一番皆さんが心配していらっしゃるところかと思います。第二のリーマンショックのようなことが起きてしまう可能性は?

後藤氏:

その可能性をささやく人もいますが、現状では構える必要性は低いかと思っています。なぜかというと、リーマンショックが15年ほど前に起こってから、世界の中央銀行や政府が、このようなことを二度と起こしたくないということで、金融規制を強化したり、危機に近いことが起こった場合にすぐに対応するという手段は、だいぶ知恵を重ねて工夫してきたんですよね。

例えば先日のシリコンバレーバンクの破綻があったあとも、預金は全て保護しますよと異例の対応をスピーディーにやったり、さきほどクレディ・スイスの話にもありましたが、スイスの中央銀行が必要に応じて資金供給しますよということを言って、ドミノ倒しの一つのドミノが倒れそうになっていても広がらないようにする対応が、かなり整備されてきています。

そういう意味ではリーマンショックに陥る可能性はそこまで高くないのかなと思っています。

小川キャスター:

対応が後手にまわり、深刻な事態に陥るということが起きなかったということですね。

後藤氏:

これまでのところは評価していいと思います。ただ実際にシリコンバレーバンクのような破綻が起こってしまったということは、好ましいことではなくて、本来であれば金融当局が銀行の経営をしっかり見て、「こういう経営をすると破綻してしまうから内容を変えなさい」と命令するようなこともできたわけです。

そこの監視がうまくできていなかったというのは、中央銀行にとっては反省点と言えるかと思います。

言い換えると、世界の金融当局や中央銀行も、他にあるリスクというのがまだ見えてないかもしれないんですよね。この1年2年で急激に金利も上がったということもあるので、他の銀行のこういう問題が続出してくる可能性もあるかと。