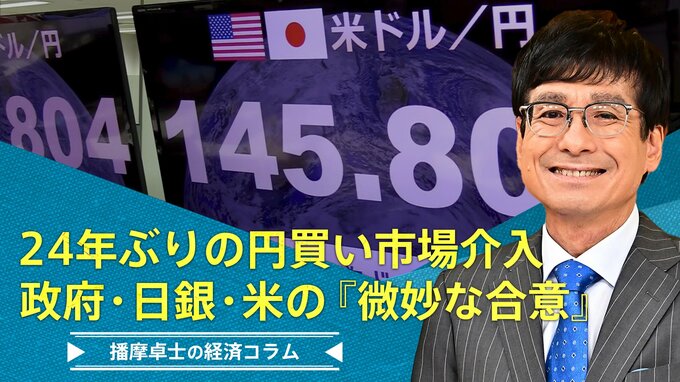

■不可欠だったアメリカの理解

今回の為替介入で何より重要だったのが、このアメリカの理解でした。物価高対策に苦しむ政治的な圧力にさらされている政府(財務省)は、本当なら145円まで待たずに介入したかったでしょうが、アメリカのお墨付きを得るのに、ここまで時間がかかったということでしょう。介入実施後、鈴木財務大臣が異例の記者会見を開いて、「過度な変動が繰り返されるのは決して見過ごせない」と述べたのは、介入のアナウンス効果を狙うと同時に、この介入が「過度な変動の抑止」のためであることを、内外にきちんと説明する必要があったからです。

変動相場制の下では、為替レートは市場が決定するものであり、特定のレートを実現するために介入するのは、ご法度です。ただ、市場や経済の混乱を招く「過度な変動」を抑えるための介入は、いわば「特例」として、G7やG20など国際的な場でも認められており、今回はそれに該当すると、アメリカも認めたわけです。ご丁寧にも、鈴木財務大臣は「過度な変動」に『繰り返される』という表現まで付け加えていて、何度も過度な変動が続いた場合だけ介入できると、告白しているようなものです。神田財務官が認めているように、今回の介入は、特定の水準をめざしたものではなく、変動を調整する「スムージング・オペレーション」に過ぎず、円安を押し戻す力まではなさそうです。

■政府と日銀、円安への温度差

一方、市場介入の実務を担当する日銀は、本音では、円安はGDPで表される経済全体にはプラスであると同時に、人々の物価上昇予想(インフレ期待)が高まる点でも好ましいと思っているでしょう。ただ「過度な変動」が良くないということに異論はないし、これ以上円安が進む必要性もないので、介入に同意しているだけのことで、この『温度差』は否定しようがありません。

今後の為替の見通しについて市場関係者の多くは、当面は介入警戒感から円安進行のスピードが落ちるにしても、円安を止めることは難しいだろうと、見ています。アメリカ政府が、「特例」である市場介入に何度も同意するとは思えませんし、円買いドル売り介入には、売るための手持ちのドル資金に物理的な限界もあります。なにより、世界中が金融引き締めに転じている中で、唯一マイナス金利を続けて「全く金利を上げるつもりもない」(黒田総裁)のに、円安を止めるというのは、土台、無理な話です。

■円買い介入と大規模緩和の矛盾も

例えば、市場介入で円を買うと、市中の円が吸収されるので必然的に円金利には上昇圧力がかかります。しかし、日銀は金利を抑え込む政策を続けていますので、政策のベクトルは明らかに矛盾しています。また、円買い市場介入の際には、日本は、その元手として、外貨準備の中のドル、つまり米国債を売らなければなりません。それは、米国債の価格を押し下げ、長期金利の上昇を促すことになり、円安の原因である日米金利差の更なる拡大につながりかねません。これも自己矛盾を抱えています。金融政策が変わらない中で大量の円買い介入を続ければ、こうした矛盾が表面化するリスクもあるのです。

24年ぶりの円買い介入というビッグイベントを通過し、今後、市場では、日本の金融政策が「変わらない」ことに、一段と焦点が当たることになりそうです。政府・日銀・アメリカの『微妙な合意』があるうちに、景気後退懸念からアメリカの長期金利が少しでも下がって欲しい、というのが、今の日本側の切なる願いでしょう。

播摩 卓士(BS-TBS「Bizスクエア」メインキャスター)