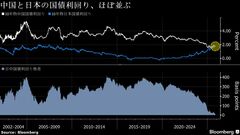

(ブルームバーグ):4月第1週(3月31日-4月4日)の債券相場は長期金利に低下圧力がかかりそうだ。2025年度入りし、期末で動けなかった投資家が戻ることで需給の改善が期待される。3月に超長期債中心に売りが強まって利回り曲線が大きくスティープ(傾斜)化した反動も見込まれる。

市場参加者の見方

◎明治安田アセットマネジメント債券運用部の大崎秀一シニア・ポートフォリオ・マネジャー

- 新年度相場で市場の流動性が戻り、長期金利は低下方向とみている。3月からの巻き戻しで利回り曲線はフラット(平たん)化しやすくなる

- 日本銀行の企業短期経済観測調査(短観、3月調査)や翌週に植田和男総裁のあいさつがあるが、追加利上げの織り込みがさらに加速するタイミングではない

- 海外金利が重要。米国の相互関税やそれに絡んだヘッドラインに振らされるリスクはあるが、雇用統計など米経済統計が悪いと金利低下圧力が強まりそうだ

- 供給が続くので10年国債入札は金利上昇要因だが、警戒された40年国債入札を順調にこなし、3月のように入札で相場が崩れる展開にはなりにくい

- 新発10年国債利回りの予想レンジは1.52-1.60%

◎三井住友トラスト・アセットマネジメントの稲留克俊シニアストラテジスト

- 長期金利はやや上昇方向とみている。期初の買いを期待する見方があるが、地合いの弱さは変わらず、1.6%を抜ける場面があると予想

- 日銀は4-6月の国債買い入れ予定で10年超25年以下を減額するとみており、超長期ゾーンには逆風となりそうだ

- 相互関税で米金利がインフレ警戒により上昇するか、景気懸念で低下するかに追随するとみられるが、ドル・円が円安に振れると日銀利上げ観測が強まり金利上昇圧力がかかりそうだ

- 10年国債入札は新年度入りで投資家の買いが戻るかどうかの試金石だが、まだ難しいとみており良くて無難。弱い結果だと金利上昇要因になる

- 新発10年国債利回りの予想レンジは1.535-1.62%

国債入札

主な材料

- 31日:日銀、4-6月の国債買い入れ予定

- 1日:日銀短観(3月調査)

- 1日:3月の米供給管理協会(ISM)製造業景況指数

- 2日:トランプ米大統領が相互関税と追加のセクター別関税を賦課

- 3日:3月の米ISM非製造業景況指数

- 4日:3月の米雇用統計

もっと読むにはこちら bloomberg.co.jp

©2025 Bloomberg L.P.