(ブルームバーグ):日本の大手生命保険会社は、外国証券に投資する際にかける為替ヘッジの比率を13年ぶりの低水準まで引き下げた。生保の間で円安予想がなお優勢であることを示す。

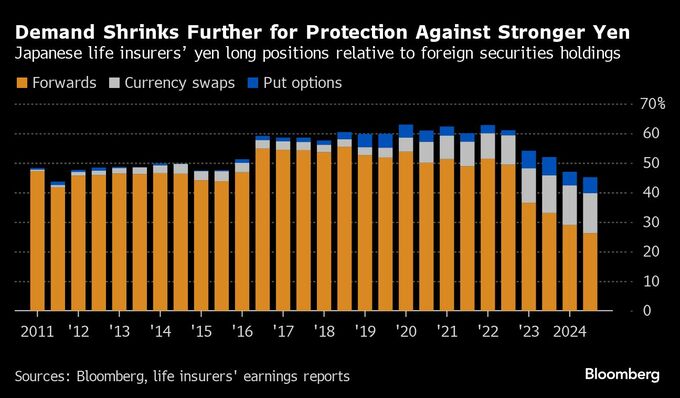

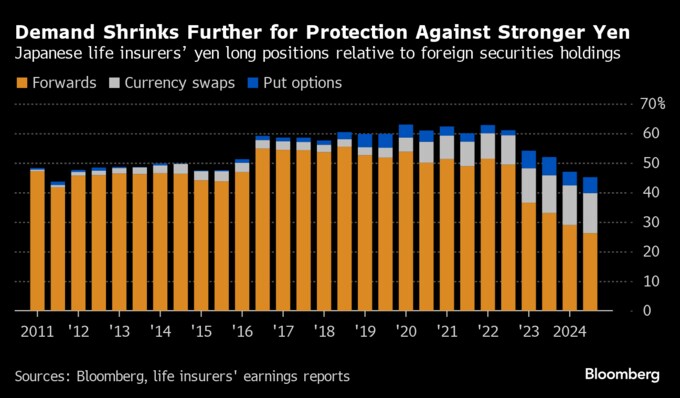

ブルームバーグが生保9社の決算報告書を分析したところ、9月末時点で為替のフォワード(先渡し)取引や通貨スワップ、プットオプションなどのデリバティブ商品を使って円高リスクをヘッジしている比率は45.2%と半年前の47%から下がり、2011年以来の低水準になった。

現時点では日米の金利差が大きいことがこうしたスタンスを支えている。だが今後、金利差が急激に縮小すれば、各社は円高リスクにさらされる。ヘッジを急ぐ必要に迫られた生保の動きが円高に拍車を掛ける可能性も出てくる。

東海東京インテリジェンス・ラボの柴田秀樹金利・為替シニアストラテジストは、生保勢は「円高シナリオが描けないのだろう」と話す。ヘッジをすると投資妙味が落ちるため、為替リスクを取って外債を買うか、「それが嫌なら外債のポートフォリオを減らすのではないか」とみている。

月内に予定される日本銀行と米連邦準備制度理事会(FRB)の金融政策決定は、生保の今後の対応を左右する重要な試金石となる。今週は日銀の利上げを巡り相反するシグナルを投資家が見極めようとする中、円相場は上下に揺れ動いている。

三井住友信託銀行の瀬良礼子マーケット・ストラテジストは、急激な円高で投機筋が締め上げられるのと「同じようなことが生保にも起こる可能性はそれなりにある」と話す。円高局面に転じて生保が急いでヘッジを行う必要が出てくれば、これが円高圧力を一段と高めるリスクがあると述べた。

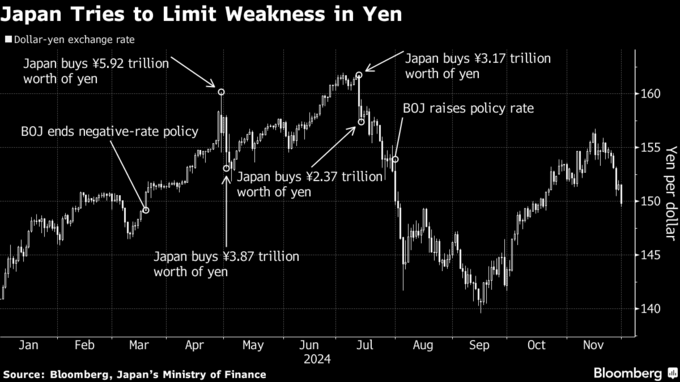

政府による円買い介入と日銀の追加利上げが低金利の円を売って高金利通貨を買うキャリートレードの解消を促し、円は7月から9月にかけて16%上昇した。その後は依然として大きい利回り格差が逆風となり、上昇分の半分程度を帳消しにしている。

生保の決算資料によると、ヘッジ比率の低下はフォワード取引の減少が理由だ。長期投資に用いられる通貨スワップのヘッジ比率は過去最高の13.6%となり、プットオプションの比率は5.4%と3月の4.6%から上昇した。

24年度上半期の円相場は乱高下した。大幅な資本流出に直面する中で、7月に一時1ドル=161円95銭とおよそ38年ぶりの安値を付けた。一方、財務省が実施した総額15兆3000億円に上る為替介入が円安の反転に寄与した。

FRBや他の中央銀行が利下げに動き、ヘッジコストが低下したことは生保にとって朗報だ。ドル安・円高に備えるための3カ月間のコストは23年10月のピークから約150ベーシスポイント(bp、1bp=0.01%)低下した。22年9月以来マイナスが続く為替ヘッジ付き米国債10年物の利回りはゼロに近づいている。

門田真一郎氏らバークレイズのストラテジストはリポートで、米欧中銀の利下げと大規模な債券発行により、25年はヘッジ外債の利回りがプラスに転じる見込みだとし、為替ヘッジ比率は再び上昇する可能性があると指摘。為替スポットでの円買いを示唆すると分析した。

もっと読むにはこちら bloomberg.co.jp

©2024 Bloomberg L.P.