国債購入減額 方針だけ決定 具体策先送りで円安進む

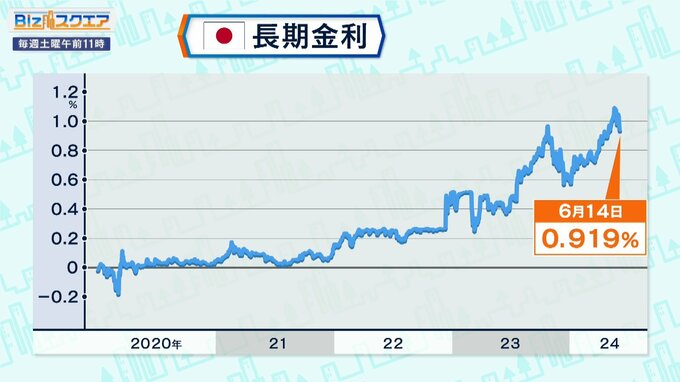

植田総裁は6月14日の会見で、経済物価情勢に関するデータ次第で金利を引き上げて金融緩和度合いを調整することは当然ありうる話だ。また、国債買入についてはほんのわずかしか減額しないということではなく、相応の規模になる。そして円安は物価の上振れ要因であり、十分注視しているなどと話した。

――利上げも当然ありうる、数字は言わなかったが、減額も相応の規模になる。円安も前回の記者会見と違い、十分注視しているという。

東短リサーチ代表取締役 チーフエコノミスト 加藤出氏:

前回の会見で円安が進んだという反省もあって、事前に準備したコメントになっている感じはする。

――具体的に決まったのは国債減額の方針の決定だけ、具体先は次回ということで肩透かし的な感じを市場は受けている。生煮えの状態で出した背景は?

東短リサーチ代表取締役 チーフエコノミスト 加藤出氏:

生煮えで予告を出すことは、頻繁にやる手ではないわけが、何も出さないと円安が進んでしまうということが一つ。実際、膨大に日銀は国債を買って持っているからどのぐらい減らすと長期金利がどのぐらい上がるかという感覚がなかなか難しいところがある。市場参加者の意見を聞きながら、判断したいと。しかしこっそり市場関係者に個別に聞き始めると「日銀がなんか動き始めたぞ」と疑心暗鬼になってします。だから公表してからモニタリング・ヒアリングしていくという面はあるのだろう。

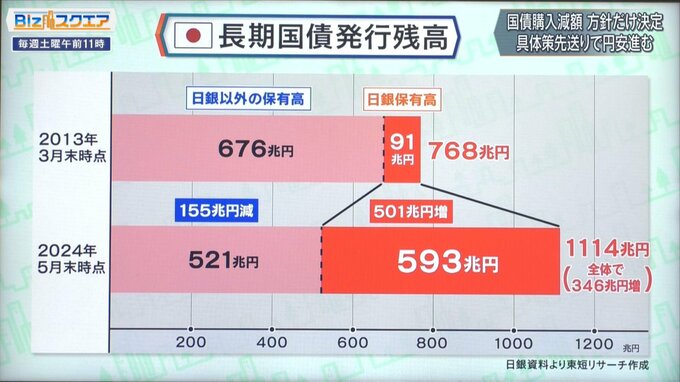

異次元緩和開始直前の2013年3月から2024年5月にかけて、政府の長期国債発行額は346兆円も増えた。そのうち日銀の保有残高は500兆円以上増えている。国債の半分以上を日銀が持っている状態だ。

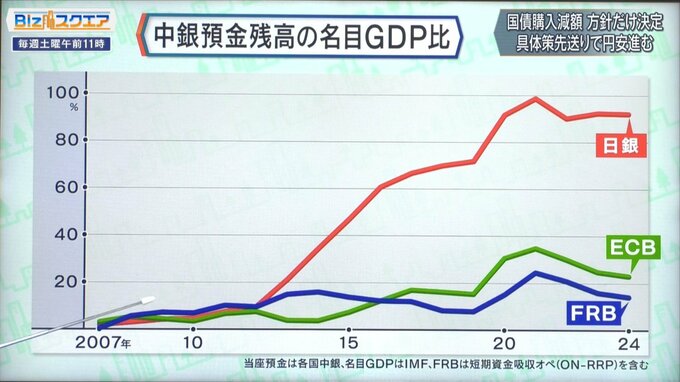

中銀の預金残高は、GDP比で見ると日本は100%に近い。

東短リサーチ代表取締役 チーフエコノミスト 加藤出氏:

日銀がいっぱい国債を買うと、市中に資金供給することになるので、民間の金融機関が持つ日銀に預けている金が他では見られないほど増えている状況。

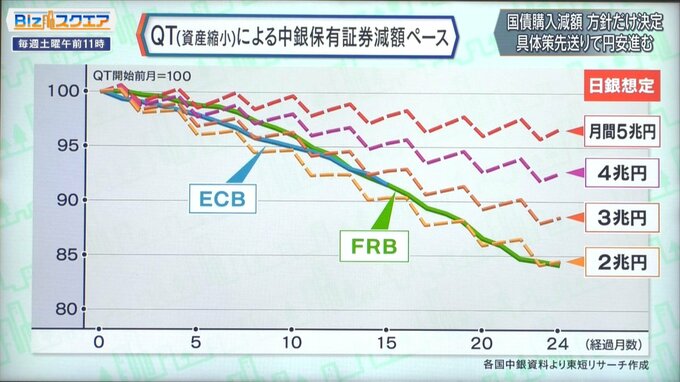

――アメリカもヨーロッパも緩和したといっても全然規模感が違う。だから慎重に削減計画を作っていきたいということなんだろう。実は今日一番見ていただきたいグラフがある。どれぐらい削減すれば、アメリカ・ヨーロッパ並みに減っていくのかということで、加藤さんに作ってもらった。

今、月間6兆円を日銀が買っていることで償還分を補っている。6兆円だと大体今まで通り、横ばいか微減かぐらい。事前に今回1兆円減らして5兆円の観測も出たが、1兆円減らしても、97%ぐらい。2年経ってもそれぐらいしか減らない。

東短リサーチ代表取締役 チーフエコノミスト 加藤出氏:

日銀が今持っている国債が590兆円ほど。月々1兆円減らす位では、もう微減でしかない。一方、このFRBとかECBは今、実際に減らしている実績を表しているが、月が経つごとに着実に減ってきてはいる。

――アメリカのFRBは2年経ったところで国債の保有残高を15%ぐらいはもう減らしている。日銀がFRB並みに2年で15%減らそうとすると、月々の買い入れ額、今の6兆円を2兆円にしないと追いつかない。

東短リサーチ代表取締役 チーフエコノミスト 加藤出氏:

3分の1にしないといけないが、そんなに減らすと多分、長期金利が跳ね上がってしまう。

――国債発行額は変わってない?

東短リサーチ代表取締役 チーフエコノミスト 加藤出氏:

結局日銀が大量に国債を買い取るという政策を、11年もやってきたので政府の方はそれを前提に「どんどん国債発行しても大丈夫」と発行してきたので、もう残高はたっぷりある。政府の方が変わらないと。日銀だけ買い入れ減らすと債券市場がパニック的になる恐れはあるので、そうならないように適度な減らし方を、これから1か月かけて模索するということだろう、

――6兆円を2兆円減らせば、残りの4兆円は誰が買うんだとなる。そうすると7月、日銀が発表する減額ペースとか計画はどうなりそうか?

東短リサーチ代表取締役 チーフエコノミスト 加藤出氏:

相応なものになる。5兆円よりは減らすが、4兆円から3兆円。いきなり行くのでなくFRBのように最初は少しスローペースに減らしていって、時間が経つとだんだん減らし方が早くなっていくと。例えば4兆円ぐらいから始まって1年後には3兆円ペースぐらいにいけるかなと、

――うまくいって2年間で10%近く減らせれば御の字か。

東短リサーチ代表取締役 チーフエコノミスト 加藤出氏:

そうですね。非常に時間がかかる長い長い話。

――植田総裁も会見で「望ましい状態に1、2年で戻るわけではない」とはっきり言っている。そのぐらい膨大な国債を日銀が持っている。6月14日の記者会見で植田総裁は「柔軟性」という言葉と「予見可能な形」という2つのキーワードを何度も繰り返していた。

東短リサーチ代表取締役 チーフエコノミスト 加藤出氏:

海外の中央銀行は市場をびっくりさせないように減らし始めるときに、スケジュールを示して「こういう感じで毎月減らしていきます」と予見可能性=市場にとって予想しやすい状況を作ることでサプライズが起きないようにする。

――つまり金利が急に跳ね上がったりしないように、もう先々の道筋を見せると。

東短リサーチ代表取締役 チーフエコノミスト 加藤出氏:

その方が確かにサプライズは起きないが、日本の国債発行額は凄まじいので、予想外に金利が上がり始めるということもあり得なくはない。そういうときに微調整したい時などに柔軟性を持たせたくなるが、柔軟性を重視しすぎると今度は先行のパスがはっきりしなくなり、予見可能性は低下するということで、こちらを立てればあちら立たずになる。

――柔軟性とは、予定通りやっていく中で、金利が突然跳ね上がったりしたときには、減額を少なくする、あるいは借入額を増やすといったことか。

東短リサーチ代表取締役 チーフエコノミスト 加藤出氏:

そうです。

――臨機応変に対応しますよと。つまり、長期金利が大きく上がる、急激に上がるということは怖い。

東短リサーチ代表取締役 チーフエコノミスト 加藤出氏:

日銀がすごく恐れていて、(それが日銀の政策のプライオリティにもなっているのは)過去十数年に国債を膨大に買ってきて長期金利を抑え込んできたもとで政府の方は国債発行高を増やしてきたので、ここで急に手を離すと長期金利が暴れ出す恐れがある。そこを丁寧にやろうとすると、今度為替市場は足元を見て「どうせすぐ変えられない、慎重にしかできないだろう」ということで円安を仕掛けられてしまう。

――そもそも自己矛盾をはらんでいる。植田総裁は市場に自由に金利を決定してもらうために、減額すると言うが、本当に自由に任せて金利が跳ね上がれば困るし。円安対策だと言いながら、本気で金利が上がることはやっぱり困ると、だから腰が引けて当然だ。

東短リサーチ代表取締役 チーフエコノミスト 加藤出氏:

政府の方も今後の財政運営をどうするのかとパッケージで議論しなければならない話であるが、そこまで政府の方も踏み込めない。

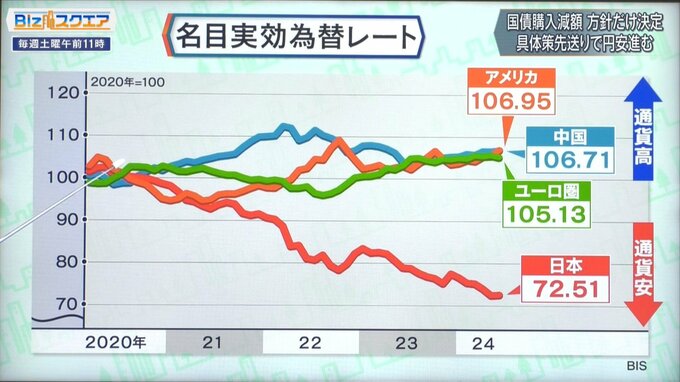

その中で、一番問題なのが円安。日本の円安がいかにひどい状態かということを表すのがこの名目実効為替レートの各国比較。これを見ると日本はもうダントツで、通貨が安い。

東短リサーチ代表取締役 チーフエコノミスト 加藤出氏:

コロナになって以降、こんなに主要通貨で下落しているのは円だけ。

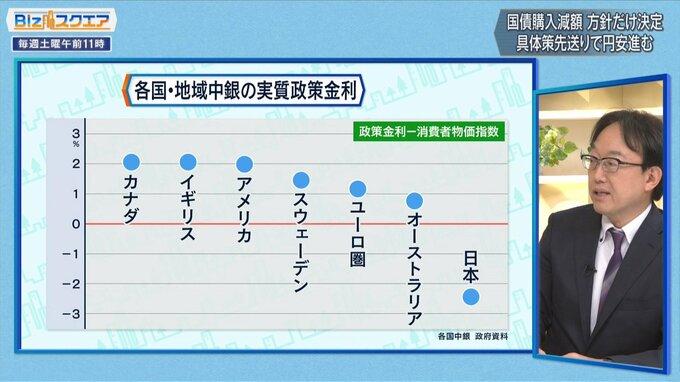

――各国の中で、日本だけが実質金利がものすごく低い。

インフレとの比較をすると更に日本の金利の低さというのが現れてくる。これも円安の材料にされてしまう。

――今、日本がとれる手は、正常化を真面目に進めていくこと以外ないのか?

東短リサーチ代表取締役 チーフエコノミスト 加藤出氏:

形式上、為替レートは日銀の責任ではないが、現実に物価に影響を及ぼすので、我々の生活コストが上がっていくという点では、長期金利の安定も大事だが、為替レートにも配慮したバランスをとった金利運営というのをやらざるを得ないということだと思う。

――次回7月の会合で国債の減額計画が決まるが、7月の利上げ当然ありうるか?

東短リサーチ代表取締役 チーフエコノミスト 加藤出氏:

前のめりではないが、7月に利上げができるような窓を開けたという感じ。例えば4月の段階では「輸入物価が上がっても、直接的には政策に影響ない」みたいな言い方だったが、今回は「企業の物価や賃金の設定行動が変わってきたので為替の影響が表れやすい」という言い方になっている。7月にかけてまた円安が進むようであれば、国債買い入れ減額と政策金利の引き上げの両方がありえなくもないと言っていて、実際に余地は作った。準備はしたということだろう。

――7月の金融政策決定会合に注目だ。

(BS-TBS『Bizスクエア』6月15日放送より)