(ブルームバーグ):満期までの期間が10年を超える超長期国債にとって、9月は厳しい月となる公算が大きいと過去のデータが示している。

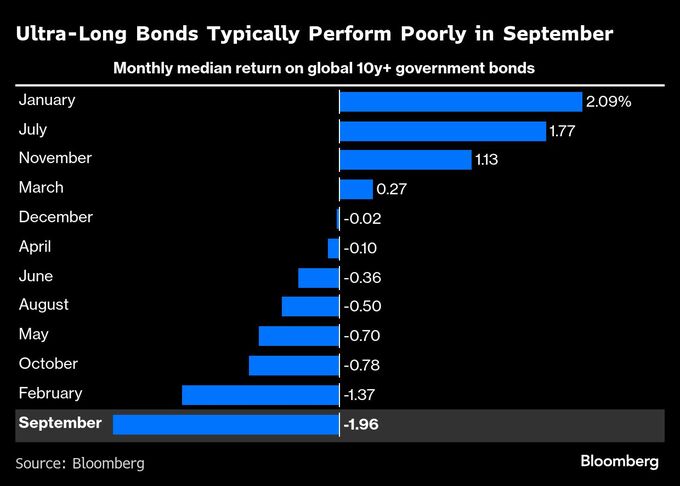

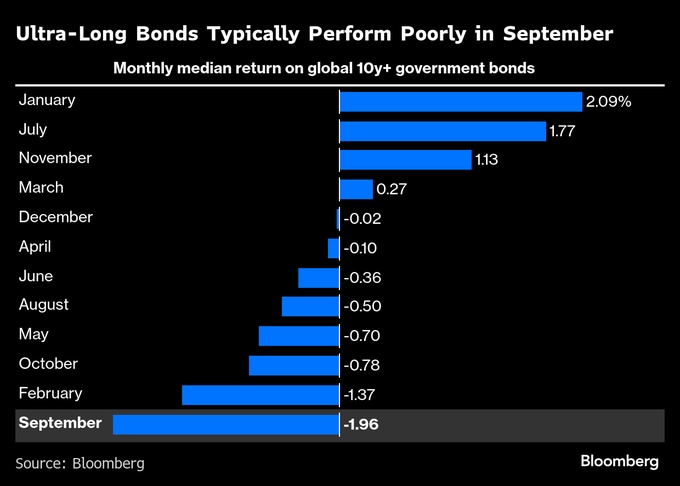

ブルームバーグがまとめたデータによると、過去10年間で世界各国の超長期国債は、9月に中央値で2%の値下がりを記録しており、これは1年間で最も悪い月次パフォーマンスとなっている。

各国政府が歳出に向けて借り入れを拡大するとの懸念から、超長期債がすでに期間が短めの国債に後れを取っており、過去のこうした傾向は債券投資家にとって不安材料となる。

さらに日本の根強いインフレやフランスの政局不安に加え、トランプ米大統領の利下げ圧力により米国内の物価圧力が強まるとの懸念などを背景に状況が悪化する可能性がある。

ファイブスター投信投資顧問の下村英生シニアポートフォリオマネジャーは、9月は金融政策が急転換することが多く、それを見越したポジション調整が顕在化しやすいと述べた。

2日には超長期債が再び売り圧力にさらされた。米国の30年債利回りが5%に迫り、英国では1998年以来の高水準に達した。フランスの30年債利回りも6ベーシスポイント(bp、1bp=0.01%)上昇し、4.51%となった。

ドイツ銀行のグローバルマクロ調査・テーマ戦略責任者ジム・リード氏はリポートで「市場が秩序を保っている状況でも、ゆっくりと進行する悪循環が見られる。債務への懸念が利回りを押し上げ、それが財政状況を悪化させ、さらに利回りを押し上げる」と述べた。

欧州中央銀行(ECB)のシュナーベル理事はロイター通信とのインタビューで、世界的に金利が予想より早く上昇し始める可能性があるとの見方を示した。各国の政府支出の高水準を主な要因の一つとして挙げた。

注目材料は5日に発表される8月の米雇用統計だ。米金融当局による9月の利下げの可能性を見極める上で、短期的なリスク要因となる。

加えて、ユーロ圏のインフレ指標も市場の注目を集めている。来週の欧州中央銀行(ECB)政策委員会では政策金利の据え置きが見込まれている。

一方、フランスでは政局が緊迫しており、債券利回りが上昇。バイル仏首相は8日に予定されている内閣の信任投票に向け、支持固めを急いでいる。

超長期債が9月に季節的に下落しやすい要因の一つとして、ペッパーストーン・グループの調査責任者クリス・ウェストン氏は、国債発行の増加を指摘する。

ジェフリーズ・インターナショナルのチーフ欧州ストラテジスト、モヒト・クマール氏もこの見方に同意し、9月の季節的な傾向は「主に発行に関係している」と分析。「7、8月は発行が少なく、11月中旬以降もそれほど多くない」と話した。

みずほインターナショナルのマルチアセットストラテジスト、エブリン・ゴメスリヒティ氏は、想定以上に強い米経済指標や日本銀行がタカ派に転じる可能性などが今月、国債市場にさらなる下押し圧力をかけるとし、「数多くのリスクを乗り越えなければならない」と語った。

原題:World’s Long-Dated Bonds Face a Traditionally Terrible Month (2)(抜粋)

(第6-8段落を追加します)

もっと読むにはこちら bloomberg.co.jp

©2025 Bloomberg L.P.