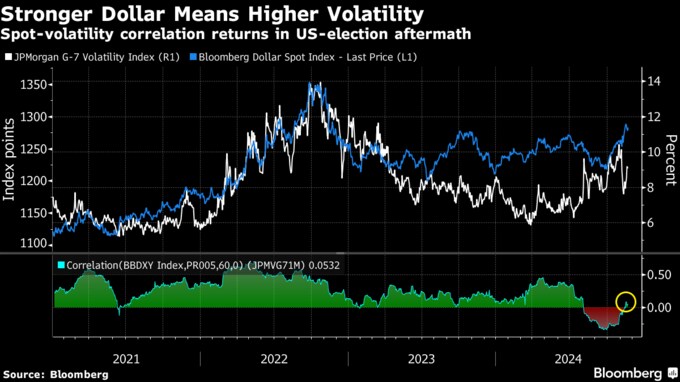

(ブルームバーグ):通貨トレーダーは、トランプ次期米大統領の政策が、外国為替市場のボラティリティーを高めるとみている。

長年にわたる穏やかな動きの後、米大統領選後にユーロ・ドルの期間1年のボラティリティー指標が急上昇した。ヘッジファンドは、為替変動が大きくなった場合に利益の出るオプションを買い集め、ストラテジストは為替予測を大幅に修正した。

トランプ氏が関税などの政策をどの程度のスピードで実施するかはまだ分からないが、予測不能性がトランプ氏の任期中の大きな特徴となることはほぼ確実だと投資家は考えている。各国がトランプ氏の政策にどう対応し、それらの対抗措置が市場にどのような影響を与えるかも未知の要素だ。

バンク・オブ・アメリカ(BofA)でG10通貨のバニラオプションを担当するジュリアン・ワイス氏は「今の環境では為替が特に興味深い」と述べ、期間が長めのオプションなどの需要が高まっていると付け加えた。「世界中のヘッジファンドが、株式に重点を置いているファンドも含め、突然に為替エクスポージャーを導入し始めている」という。

過去数年は、金利引き上げとその後の引き下げで世界の中央銀行がほぼ足並みをそろえ、市場に極端な低ボラティリティーをもたらした。これが一転し、今後は米連邦準備制度理事会(FRB)と他の中銀との間で政策の隔たりが拡大してユーロ・ドルなどの通貨ペアが狭いレンジから抜け出すとトレーダーは予想している。

米大統領選結果を受けて、複数の銀行がユーロ・ドル相場の予測を大幅に引き下げ、パリティー(等価)に向かうと予想している。

ノムラ・インターナショナルのG10戦略責任者、ドミニク・バニング氏は「トランプ氏の政策によってマクロ経済の乖離(かいり)余地が大きくなり、為替の変動が大きくなることが予想される」と述べた。

ナットウエスト・グループのオプショントレーダーによると、特にユーロ、豪ドル、円の米ドルに対する動きを予想する取引に活動が集中している。UBSグループのトレーダーは、中国人民元安を見込む取引も人気があると指摘した。

ナットウエストの通貨オプショントレーディング共同責任者、ヘンリー・ドライズデール氏は「関税やトランプ氏の政策の影響を最も受けやすいと考えられる通貨は、ボラティリティーの観点からも引き続き好まれるだろう」と述べた。

トランプ氏が前回大統領だった時には、関税などの政策の実施にが予想よりも長い時間がかかったが、今回は共和党が上下両院を支配しているため、政策が迅速かつ強力に実施される可能性がある。

ドイツ銀行は今週のリポートで、トランプ氏が最も過激な政策を実施する「マキシマリスト(最大限綱領派=要求のすべてを主張し決して妥協しない一派)」シナリオを、市場は30%しか織り込んでいないと警告した。

いずれにしても、トレーダーはトランプ氏の前の任期中に、大統領のツイートで為替相場が日々変動する状況を嫌というほど経験している。

UBSの通貨調査グローバル責任者、シャハブ・ジャリヌース氏は「2025年は変動と不確実性の年になるだろう」と述べた。

原題:Currency Traders Bet on Trump Stirring Up Market Volatility (1)、Currency Traders Bet on Market Volatility Returning With Trump(抜粋)

(最終から3段落目にドイツ銀のコメントを追加します)

もっと読むにはこちら bloomberg.co.jp

©2024 Bloomberg L.P.