(ブルームバーグ):自動車ローン会社トライカラー・ホールディングスのビジネスモデルは元々、安定したものとは言い難かった。信用度の低い顧客を対象とするサブプライム自動車ローンを専門とし、ウェブサイトには今も「信用履歴が悪くても心配いりません」との文言が残る。顧客層には不法移民も含まれていた。

こうした危うい事業構造にもかかわらず、9月に破産申請したトライカラーには、JPモルガン・チェースやバークレイズといった大手金融機関が巨額の融資を行っていた。

問題はトライカラーだけではなかった。すぐ後に自動車部品メーカーのファースト・ブランズ・グループが、貸借対照表に反映されない短期融資への依存を巡る懸念から破産を申請。さらに地方銀行のザイオンズ・バンコープとウエスタン・アライアンス・バンコープが借り手による不正疑惑を公表し、銀行株が急落した。同じ日にマイアミの投資会社777パートナーズの共同創業者が、同じ担保を複数の貸し手に提供するなどの詐欺と共謀の罪で起訴された。

JPモルガンのジェイミー・ダイモン最高経営責任者(CEO)は10月半ばの決算説明会で、同社がトライカラー関連で1億7000万ドル(約260億円)の損失を計上したことを明らかにし、「ゴキブリは1匹いたら、恐らく他にもいる」と語った。

この比喩は一部では誇張と受け止められた。特に、透明性や監督の欠如を理由に批判を受けてきたプライベートクレジット業界の関係者は防御的な姿勢を示した。地方銀行も、最近の信用損失はシステム全体の不安定化を示すものではなく、2023年に中小銀行を揺るがせた危機の再来を意味するものではないと主張した。一方で、発言はウォール街の警戒心をかき立て、ゴキブリ探しが始まった。

ダイモン氏の発言で浮き彫りになったのは、信用市場の脆弱(ぜいじゃく)性に対する市場の神経質な反応だ。低金利による好調が続いた後で、調整局面が近づいているとの見方もある。高利回り社債のデフォルト率は歴史的平均と同程度にとどまっているが、特に実態が把握しにくいプライベートクレジット市場については懸念が強い。

ニューヨーク大学スターン経営大学院の名誉教授エドワード・アルトマン氏は、企業が利払いを先送りし元本に組み入れる『ペイメント・イン・カインド(PIK)』が増えていることを指摘し、「企業の資金繰りは逼迫(ひっぱく)している」と警鐘を鳴らす。デューク大学ロースクールのエリザベス・ド・フォンテネー教授も、同じローンを金融機関によって大きく異なる評価額で計上する事例があるとし、「これらが本当に公正価値で報告されているのかが問題だ」と語る。

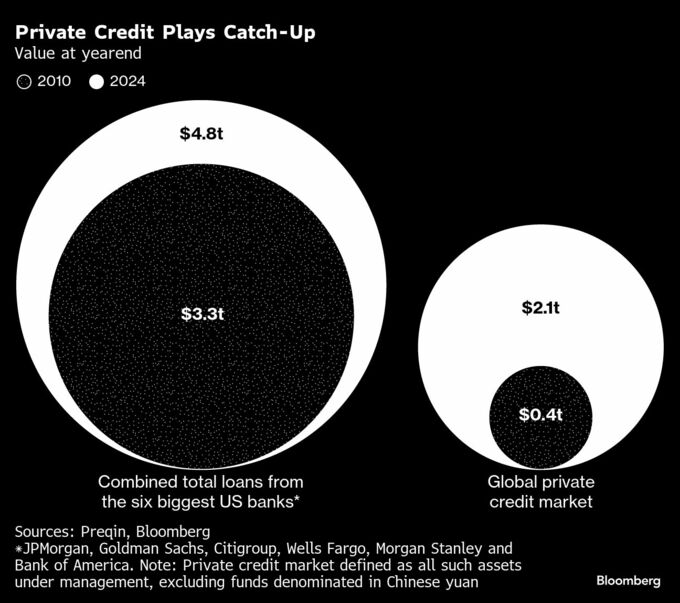

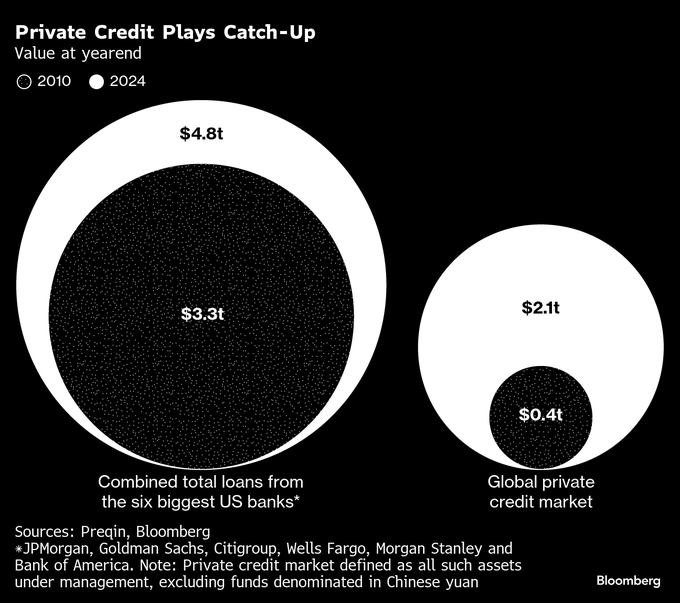

こうした事態は信用市場が過去10年で著しく不透明化したことの表れと言える。2008年の金融危機後、米議会は大手銀行のリスク保有を制限したが、それが「シャドーバンキング」と呼ばれるノンバンク(非預金金融機関、NDFI)の拡大を招いた。プライベートクレジットを提供するこれらの業者は、借り手の事情に合わせた柔軟な融資が可能である一方、外部からは実態が見えにくく、リスクの所在が不明瞭になりやすい。

NDFIによる融資が急増する中、銀行側はその拡大を批判しながらも、自らも参入している。ダイモン氏は以前から、プライベートクレジットの緩い契約条件を「金融危機を招く処方箋」と警告してきた。一方で、ムーディーズによるとJPモルガンを含む大手銀行は現在、NDFI向けに年間1兆2000億ドル、そのうち3000億ドルをプライベートクレジット向けに融資している。つまり、一部の「ゴキブリ」は自分たちの内部から発生している可能性もある。

警戒すべきかどうかを巡る議論は続いている。ゴールドマン・サックス・グループのデービッド・ソロモンCEOは10月下旬、相次ぐ信用損失にも過度の不安は不要との姿勢を示した。

JPモルガンの決算説明会でダイモン氏に質問を投げかけたウェルズ・ファーゴのアナリスト、マイク・メイヨー氏は、一連の信用不安を次の景気後退に備える「小規模な防災訓練」と位置付ける。「こうした出来事は、ローンが不良化するという現実を思い出させる良い警鐘だ。銀行や投資家に健全な疑心暗鬼を喚起する」と語った。

(原文は「ブルームバーグ・ビジネスウィーク」誌に掲載)

原題:Cockroach Incidents Are a ‘Mini Fire Drill’ for Next Downturn (2)(抜粋)

もっと読むにはこちら bloomberg.co.jp

©2025 Bloomberg L.P.