(ブルームバーグ):トランプ米大統領が対外貿易の在り方を大きく変える積極的な計画を打ち出していることを受け、ドルを意図的に弱くし、米国の輸出企業が中国や日本などのライバルと競争しやすくする多国間協定の可能性を巡り臆測が飛び交っている。

アナリストの間では既に、フロリダ州パームビーチにあるトランプ氏の私邸にちなんで、「マールアラーゴ合意」という名前が定着している。

注目されているのは、トランプ氏が大統領経済諮問委員会(CEA)委員長に指名したスティーブン・ミラン氏が、ヘッジファンド会社ハドソン・ベイ・キャピタルのシニアストラテジストだった2024年11月に発表した論文だ。

ミラン氏はこの論文で、グローバルな貿易システムの改革と、「持続的ドル高」がもたらす経済不均衡の是正に向けたロードマップを提示した。

トランプ氏の周辺でこのような考えを持つのは同氏だけではない。スコット・ベッセント氏は財務長官に指名される前の昨年6月、今後数年間で「何らかの壮大な経済再編」が起こると予測していた。

「マールアラーゴ合意」は何を目指しているのか

トランプ氏は、製造業と輸出の復活を含む米国の黄金時代を実現すると約束している。米貿易赤字の規模についても長年懸念している。赤字は24年に1兆2000億ドル(約179兆円)という過去最大を記録した。

問題は、ドルの為替レートが歴史的に見て強含みで推移しており、輸入品を相対的に安価にすることで米国の競争力を損なっていることだ。

実際、一部のアナリストは、通貨の国内購買力などを考慮する経済モデルに基づき、現在のドルは過大評価されているとみている。過大評価とその影響は、米政府がドル高に対処する何らかの合意を他国と結ぶ動機になる。

これまでに同様の合意に達したことはあるか

ある。1985年、先進5カ国蔵相・中央銀行総裁会議(G5)が開かれたニューヨークのホテルの名にちなんで「プラザ合意」と呼ばれる協定が、同じような状況(高インフレ、高金利、ドル高)の中で締結された。米国とフランス、日本、英国、西ドイツ(当時)の間で各国通貨に対してドル安に誘導する合意が成立した。

この協定は、ドルの大幅な上昇が世界経済に悪影響を及ぼしているという認識に基づいてまとめられた。ドル高は、インフレ抑制を目的としたボルカー米連邦準備制度理事会(FRB)議長(当時)の金融引き締め、レーガン大統領(同)の減税や歳出拡大という積極的な財政政策によって加速していた。

当時、米議員らは米国への主要な輸出国だった日本を保護主義だとし、対日批判を繰り返し、現在の中国とよく似た状況だった。プラザ合意はドル安誘導に成功したが、その後の行き過ぎた円高を招く要因になったとされた。

87年には「ルーブル合意」が結ばれ、ドル安の流れに歯止めをかけ、円高の抑制が試みられた。日本では、これらの合意が「失われた10年」として知られる90年代の経済停滞の一因だと考えられるようになった。

中国経済がデフレ圧力や不動産危機、製造業の過剰生産能力に直面する中で、日本の教訓は中国にとって決して見過ごせるものではない。

「マールアラーゴ合意」はどのように機能するのか

従来の手法では、米国の貿易相手国が自国内で生産する製品の内需拡大を誓い、製造業の対米輸出依存の軽減を図る。

外国為替市場に介入して通貨を望ましい方向に誘導するという取り決めを盛り込むことも可能だが、外為市場の取引高は1日当たり7兆5000億ドルと膨大なため、これは難しいだろう。

金利調整に関する規定を設けることも可能だが、80年代の合意当時よりも中央銀行の独立性が高まっているため、この分野での誓約は問題視され得る。

ミラン氏とベッセント氏の昨年の発言からは、両氏がこれまでのテンプレートを超えることを望んでいることがうかがえる。

ドルが世界の準備通貨であるため、他の国々はドルを買い続ける。その結果、ドルは過大評価され続け、米国の製造業に大きな負担となり続ける。多国間協定はドル高圧力の要因を減らす必要がある。

米国の債務は協議の対象となるのか

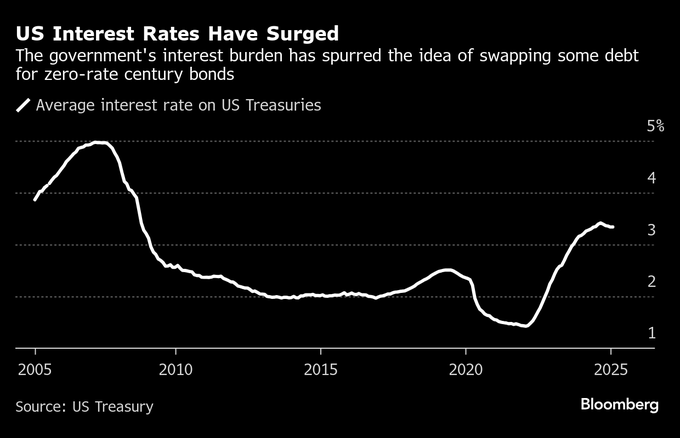

最近の臆測の一つに、米財務省が100年後が満期のゼロクーポン債を発行するというアイデアがある。

ミラン氏は昨年11月の論文で、元クレディ・スイスのアナリストで調査会社エクス・ウノ・プルレスの創業者であるゾルタン・ポジャール氏が同年6月の論文で提案した米国と軍事同盟国との合意に言及している。それによると、米国が安全保障を担保する見返りとして、同盟国はこの100年債の購入を義務付けられる。

米財務省が発行済み米国債の外国保有分を長期ゼロクーポン債に交換するという案もある。参加を拒否する同盟国は、安全保障が担保されなかったり、関税を課されたり、あるいはその両方の措置を取られる可能性がある。

米国債のこうした再編はどのような結果をもたらすのか

考えられるのは、米金利低下と財政赤字縮小、ドル安進行というシナリオだ。しかし、こうした急進的な考え方は、29兆ドル規模の米国債市場の信頼性を損なうリスクがある。

連邦政府は長年にわたり、債券発行は「規則的かつ予測可能」に行うべきだと主張してきた。同盟国に債務スワップや100年債の購入を迫れば、米国債市場の評判に予測不可能なダメージを与えかねない。

米国債が長きにわたって世界のベンチマークであり続けてきた主な理由は、流動性が高い、つまり取引が容易と見なされ、普遍的に理解されている法の支配に従っていることだ。

この現状を覆すことになるという見通しから、債務スワップを伴う「マールアラーゴ合意」が実現するとは考えにくい。

トランプ氏は強いドルを支持しているのではなかったのか

トランプ氏と政権の経済チームは、米国は今後もドル高政策を堅持するつもりだと述べており、貿易決済にドルを使わないことを目指す新興国に対して関税を課すと示唆している。

世界経済の中心におけるドルの役割を支える政策を推進しながら、同時にドル安政策も模索するというのは、政権にとって極めて難しいかじ取りとなるだろう。

ドル安が米経済にもたらし得るリスクは何か

ドル安は輸入コストを押し上げ、その結果としてインフレ率を上昇させ得る。また、利回りの高さや安全資産としての地位を求めて米資産に群がる投資家を追い払う結果になり、資金の一部がユーロや円など競合する通貨に流れる可能性もある。

原題:What a ‘Mar-a-Lago Accord’ Would Mean for the Dollar: QuickTake(抜粋)

もっと読むにはこちら bloomberg.co.jp

©2025 Bloomberg L.P.