時に重くのしかかる税金の負担…。相続では「生前贈与」が代表的な対策の1つです。今年、その贈与の主な制度2つに大きな変更がありました。なにが変わり、誰がどうすれば制度を有効活用できるのか、専門家が解説します。

暦年課税制度とは?ポイントは誰が相続加算の「対象外」か

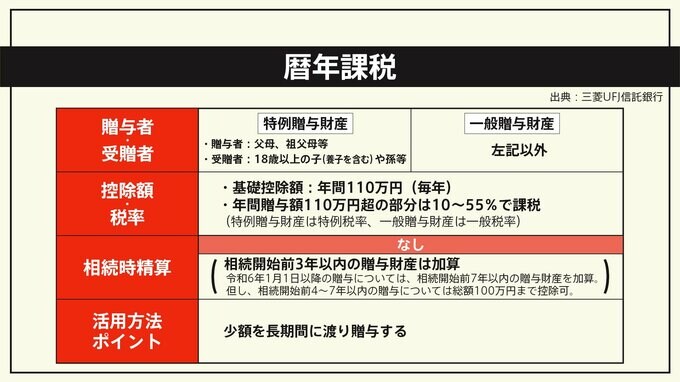

まずは「暦年課税制度」から見ていきます。これは毎年110万円までの贈与であれば受け取る人に贈与税がかからない仕組みです。三菱UFJ信託銀行MUFG相続研究所の主任研究員である玉置千裕さんは、例えば健康な人や比較的若い人など「ある程度長期にわたっての贈与が可能な人」が適している制度だと指摘します。

ただし、気をつけるべきポイントがあります。従来、暦年課税には相続直前の「駆け込み贈与」での節税を防ぐため、死亡前の3年間の贈与は相続税の課税対象として加算される規制がありました。今年の法改正でその規制が強化され、相続前の7年間分までが段階的に課税対象に含まれることになりました。

これは政府の税収増を狙う”増税“的側面がある、と玉置さん。一方、親子ともに高齢な”老老相続“が増えるなかで「教育や住宅資金が必要なタイミングなどで、資産の早期移転を促す」という目的もあるとも付け加えます。

また死亡前の贈与が相続財産に加算される規制は、孫や子どもの配偶者など、相続人以外へ贈与した場合は対象外となります。こうしたことも考慮に入れて贈与するタイミングや相手を選ぶべきでしょう。